الضرائب الصفرية هي ضرائب بقيمة صفر تفرض على بعض السلع و الخدمات , و ذلك من خلال نص قانوني , يمكن زيادتها في اي وقت دون الحاجة الي تعديل القانون باعتباره قانونيا , و يتمكن البائعين من استرداد أي مبالغ يتم دفعها ولها علاقة بمشتريات البضائع أو مواد الخام التي ترتبط بالمنتجات التي تخضع للضريبة الصفريّة، وذلك عند تعبئتهم للإقرارات الضريبيّة للقيمة المضافة.

يمكن للبائع في هذا النوع من الضريبة المطالبة بتخفيضات ضريبة المدخلات على المصاريف ذات العلاقة بالسلع والخدمات.

امثله علي بعض السلع و الخدمات التي تخضع للضريبة الفرية :

المباني الخيرية .

المعدات الطبية.

وتصدير واستيراد خدمات التعليم.

تجارة الذهب الخالص، والفضة وما إلى ذلك.

تجد في هذا المقال

الفرق بين الضرائب الصفرية و الضرائب المعفاة.

الاختلاف الجوهري بين السلع والخدمات المعفاة وبين أخرى ملزمة بالضرائب الصفرية ،: هو أن صاحب عمليات التوريد أو البيع للسلع والخدمات المعفاة لا يحق له خصم ضريبة القيمة المضافة التي سددها عن مدخلات أو مشتريات ارتبطت بصورة بمباشرة بتلك المبيعات المعفاة.

أما في حالة إذا كانت عمليات التوريد أو البيع تخص سلع وخدمات خاضعة لضريبة القيمة المضافة بقيمة الـ0%، فيحق لصاحب المنشأة استرداد أو خصم مبالغ ضريبة القيمة المضافة التي سددها عند شرائه لمدخلات هذه السلع والخدمات.

لتوضيح ذلك، دعنا نستخدم امثلة عملية:

مثال 1:

فرضنا أن هناك شركة تقوم بإنتاج أجهزة إلكترونية. تقوم الشركة بشراء المكونات والمواد الخام من موردين مختلفين. سنفترض أن هذه المكونات خاضعة للضريبة بنسبة 0%.

1.المشتريات (المدخلات):

قيمة المكونات والمواد الخام: 50,000 ريال

نسبة الضريبة على المشتريات: 0%

قيمة الضريبة على المشتريات: 50,000 ريال * 0% = 0 ريال

2. المبيعات (المخرجات):

الشركة تنتج الأجهزة الإلكترونية وتبيعها بسعر إجمالي قدره 100,000 ريال.

نسبة الضريبة على المبيعات: 0%

قيمة الضريبة على المبيعات: 100,000 ريال * 0% = 0 ريال

3. الضريبة المستحقة للدفع:

الشركة يجب عليها دفع الضريبة على المبيعات – الضريبة على المشتريات = 0 ريال – 0 ريال = 0 ريال

هذا يظهر كيف تكون الشركة معفاة من دفع الضريبة القيمة المضافة نظرًا لأن نسبة الضريبة هي صفر، ولكنها محققة في الوقت نفسه حق استرداد الضريبة التي دفعتها على المشتريات.

مثال 2:

فلنفترض أن هناك شركة أخرى تعمل في مجال تقديم خدمات استشارية، وتقوم بتقديم خدماتها للعديد من العملاء. سنفترض أن هذه الخدمات تُعفى من ضريبة القيمة المضافة.

1. المشتريات (المدخلات):

الشركة تقوم بشراء أدوات ومعدات مكتبية بقيمة 20,000 ريال.

نسبة الضريبة على المشتريات: 15%

قيمة الضريبة على المشتريات: 20,000 ريال * 15% = 3.000 ريال

2. المبيعات (المخرجات):

الشركة تقدم خدمات استشارية لعميل بقيمة 30,000 ريال.

نسبة الضريبة على المبيعات: 0% (الخدمات معفاة)

قيمة الضريبة على المبيعات: 30,000 ريال * 0% = 0 ريال

3. الضريبة المستحقة للدفع:

الشركة يجب عليها دفع الضريبة على المشتريات – الضريبة على المبيعات = 3,000 ريال – 0 ريال = 3,000 ريال

هنا، تكون الشركة معفاة من دفع الضريبة على المبيعات للخدمات التي تقدمها، ولكنها تكون ملزمة بدفع الضريبة على المشتريات التي تستخدمها في تقديم خدماتها.

كيفية اضافة ضريبة القيمة المضافة الصفرية مع DEXEF

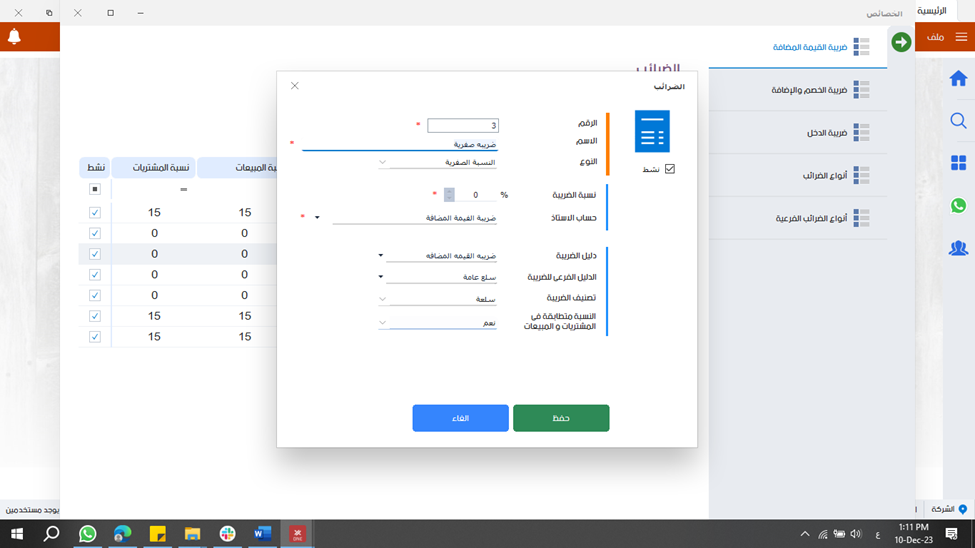

يمكنك اضافة الضرائب الصفرية باتباع التالي :

GOTO

قائمة ملف > الخصائص >الضرائب ضريبة القيمة المضافة .

- اضف الرقم , الاسم , النوع , نسبة الضريبة , حساب الاستاذ , دليل الضريبة الرئيسي و الفرعي , التصنيف ثم حدد ما اذا كانت النسبة متطابقة في المشتريات و المبيعات .

- عند الانتهاء قم بالحفظ .

كيفية اضافة الضريبة الصفرية للسلع و الخدمات .

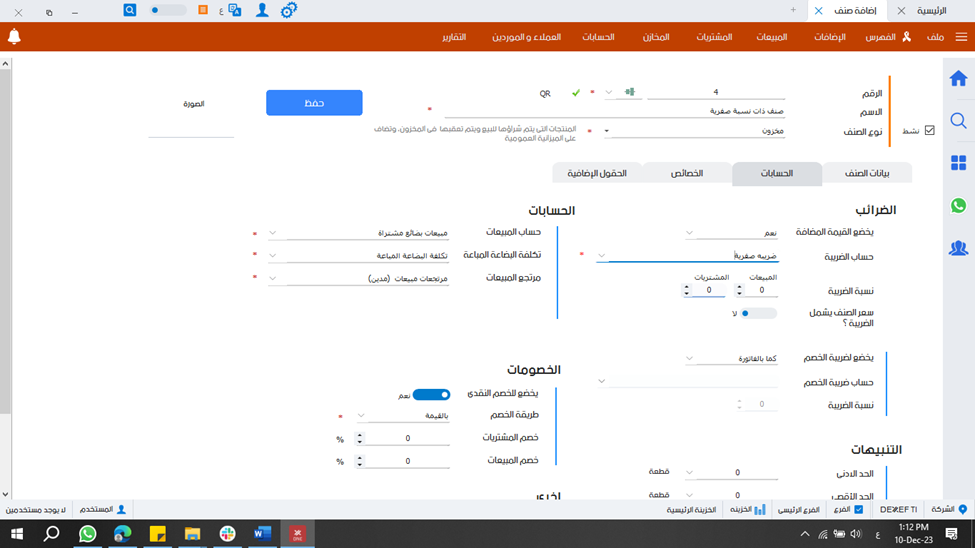

يمكنك الربط بين الضرائب الصفرية و السلع و الخدمات باتباع التالي :

GOTO

قائمه الفهرس >دليل الأصناف >اضافة صنف .

1.من قائمة بيانات الصنف اضف الاسم و الرقم و نوع الصنف و سعر البيع و سعر الشراء و البيانات الأخرى التي تود اضافتها .

2.من قائمة الحسابات قم بتحديد البيانات الضريبية الخاصة بالصنف :

يخضع لضريبة القيمة المضافة : نعم

حساب الضريبة : اختر حساب الضريبة “الضريبة الصفرية”.

3.ثم استكمل البيانات المرد اكمالها في جميع القوائم .

4.عند الانتهاء قم بالحفظ .

كيفية تسجيل مدخلات و مخرجات خاضعة للضريبة الصفريه.

اولا (المخرجات) المبيعات المحلية ذات النسبة الصفرية

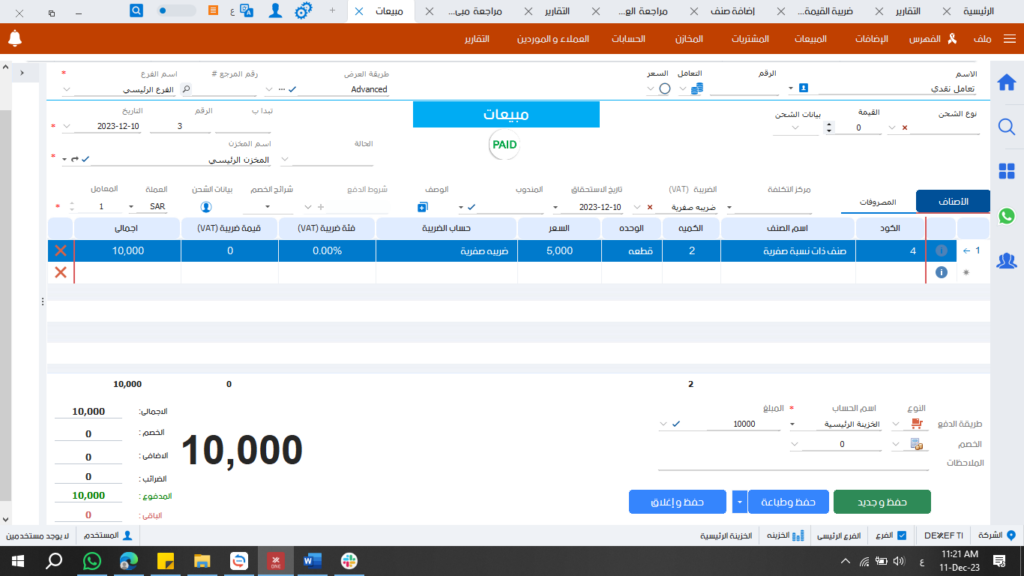

يمكنك تسجيل فاتورة مبيعات خاضعة لـ الضرائب الصفرية باتباع التالي :

GOTO

قائمة المبيعات > مبيعات.

1.قم بتحديد البيانات الاساسية :

اسم العميل و نوع التعامل سواء اجل ام كاش و حدد الفرع و المخزن و طريقه العرض .

2.قم باختيار الصنف الذي يخضع للنسبة الصفرية.

3- حدد الكمية.

4- قم بتحديد طريقة الدفع و الحساب المراد الدفع اليه وتحديد المبلغ المراد دفعه.

5- عند الانتهاء قم بالحفظ .

مثال 3:

كما هو موضح اسم الصنف “صنف ذات نسبة صفرية” يخضع للنسبة الصفرية .

الكمية المراد بيعها =2 قطعة , سعر شراء القطعة =5000 ريال

قيمه المشتريات =2*5000= 10000 ريال

ضريبة القيمة المضافة= 0%

قيمه الضريبة =10000*0%=0 ريال

اجمالي الفاتورة =10000+0= 10000 ريال

ثانيا (المدخلات) المشتريات المحلية ذات النسبة الصفرية

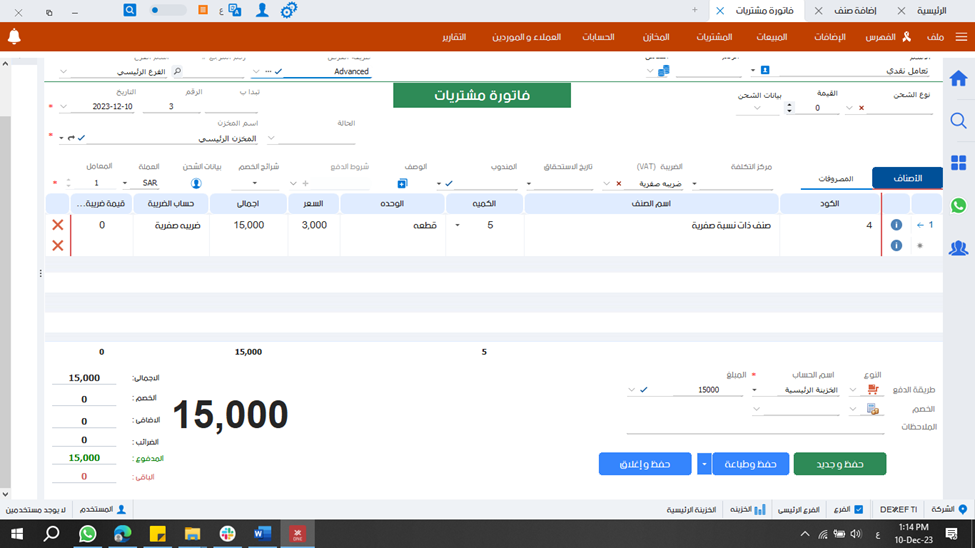

يمكنك اضافة فاتورة مشتريات خاضعة لـ الضرائب الصفرية باتباع التالي :

لتسجيل فاتورة مشتريات ذات النسبة الصفرية اتبع الخطوات التالية

GOTO

قائمة المشتريات> مشتريات .

1.قم بتحديد البيانات الاساسية :

اسم المورد و نوع التعامل سواء اجل ام كاش و حدد الفرع و المخزن و طريقه العرض .

2.قم باختيار الصنف الذي يخضع للنسبة الصفرية.

3- حدد الكمية.

4- قم بتحديد طريقة الدفع و الحساب المراد الدفع منه وتحديد المبلغ المراد دفعه.

5- عند الانتهاء قم بالحفظ .

مثال 4 :

كما هو موضح اسم الصنف “صنف ذات نسبة صفرية” يخضع للنسبة الصفرية .

الكمية المراد شرائها =5 قطعة , سعر شراء القطعة =3000 ريال

قيمه المشتريات =5*3000= 15000 ريال

ضريبة القيمة المضافة= 0%

قيمه الضريبة =15000*0%=0 ريال

اجمالي الفاتورة =15000+0= 15000 ريال

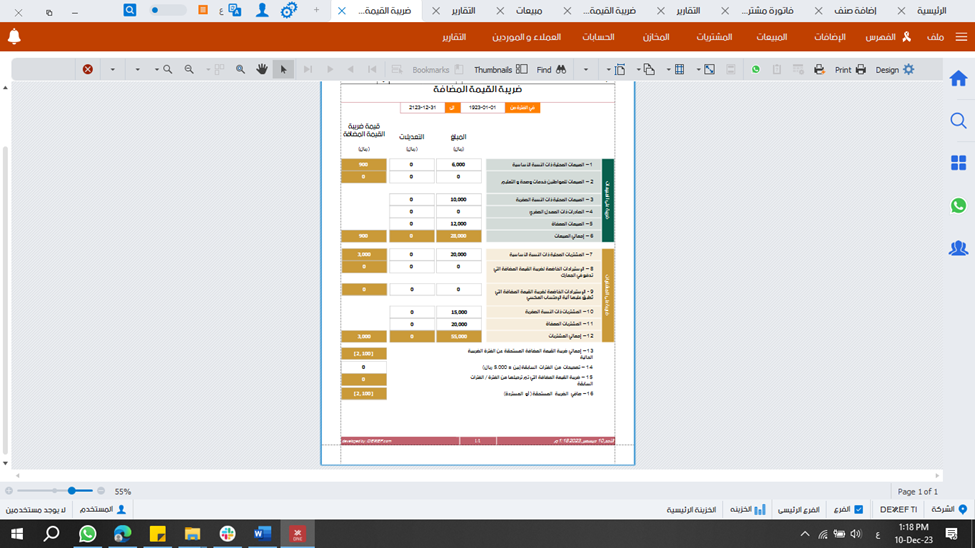

مراجعه تقرير ضريبة القيمة المضافة (الضرائب الصفرية).

يمكنك مراجعه الضرائب ذات النسبة الصفريه للمبيعات و المشتريات في تقرير ضريبة القيمة المضافة باتباع التالي :

GOTO

الخصائص> التقارير >الحسابات> تقرير ضريبة القيمة المضافة .

قم بتحديد الفرع و الفترة ثم عرض .

كما هو موضح المبيعات المحلية ذات النسبة الصفرية بقيمة 12000 ريال و الضريبة الخاصة بها بقيمة 0 ريال

اما المشتريات ذات النسبة الصفرية بقيمة 15000 ريال و قيمه الضرائب الخاصة بها 0 ريال