الإقرار الضريبي هو النموذج الذي تقدمه الشركات الخاضعة لضريبة القيمة المضافة بانتظام إلى الهيئات الضريبية. يحتوي على تفاصيل حول المبيعات والمشتريات التي قامت بها المؤسسة خلال الفترات الضريبية ، موضحًا المبالغ المتعلقة بضرائب القيمة المضافة التي تم دفعها وجمعها.

في هذا المقال، سنستعرض دليلاً شاملاً حول الإقرار الضريبي، حيث سنناقش أهميته، وسنلقي الضوء على أهم البيانات والمعلومات التي يجب تضمينها .. انضم الينا .

تجد في هذا المقال

بيانات الإقرار الضريبي .

تختلف البيانات الموجودة في الاقرار الضريبي من دولة الي اخري و ذلك وفقا للقوانين الضريبية الخاصة بكل دوله و ايضا يختلف شكل التقرير او (القالب).

اليك ابرز بيانات الإقرار الضريبي :

1.رقم تسجيل ضريبة القيمة المضافة للشركة .

2.الفترة الزمنية التي يغطيها التقرير( من و الي ).

3.ضريبة القيمة المضافة على المبيعات و المشتريات .

4.المبلغ الإجمالي لضريبة القيمة المضافة المستحقة أو القابلة للاسترداد.

5.أي تعديلات أو تصحيحات على الإقرار الضريبي للقيمة المضافة السابقة.

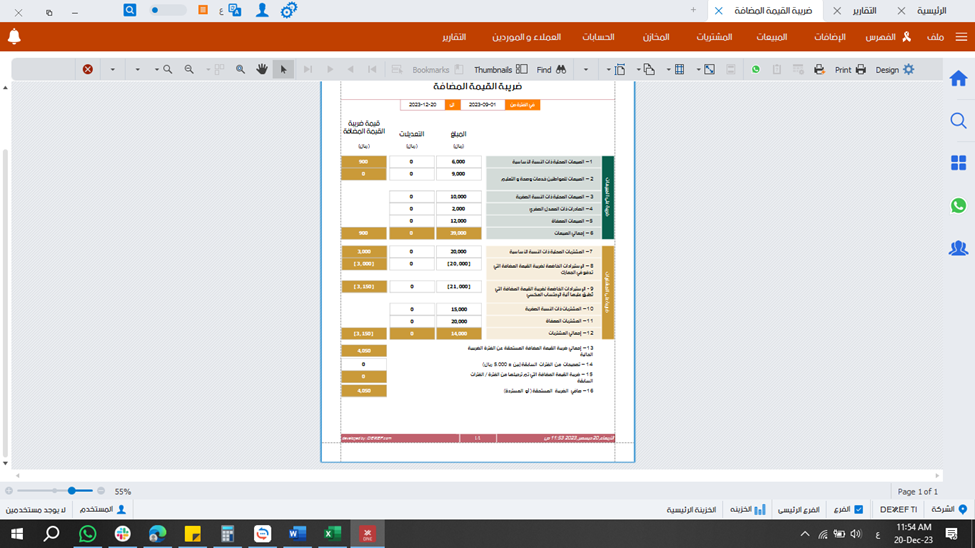

مثال لتقرير ضريبة القيمة المضافة في المملكة العربية السعودية.

الإقرار الضريبي جزء أساسي من تسديد الضرائب، وله أهمية كبيرة للأفراد والشركات. إليك بعض الأسباب التي تبرز أهميته:

الاقرار الضريبي يعتبر جزءًا أساسيًا من عملية تحديد وتسديد الضرائب، وله أهمية كبيرة للأفراد والشركات على حد سواء. إليك بعض الأسباب التي تبرز أهمية الاقرار الضريبي:

الامتثال القانوني: تفرض الدول العديد من القوانين التي تلزم الشركات بتقديم الإقرارات الضريبية بانتظام. في حال عدم الامتثال، يمكن فرض غرامات وعقوبات.

حفظ السجلات: يوفر نموذج الاقرار الضريبي سجلاً دقيقًا لمبيعات ومشتريات الشركة، مما يُسهم في الحفاظ على سجلات دقيقة للأغراض الضريبية والمحاسبية.

إدارة التدفق النقدي: يُساعد الإقرار الضريبي الشركات في إدارة تدفق أموالها، حيث يمكن للشركة المطالبة بإعادة ضريبة القيمة المضافة التي دفعتها على مشترياتها.

المطالبة باسترداد الضريبة: في حال دفعت الشركة مبلغًا أكبر من ضريبة القيمة المضافة المفروضة، يمكنها المطالبة بالاسترداد عبر تقديم الإقرار الضريبي و احيانا الاستفادة من الاعفاءات والتخفيضات.

تحديد مستوى الإيرادات والمصروفات: يساعد الاقرار الضريبي في تحديد مدى الإيرادات والمصروفات للفرد أو الكيان. يوفر ذلك للهيئات الضريبية معلومات حول الدخل الشخصي أو الأرباح الشركات، وهو أمر ضروري لفهم القاعدة الضريبية.

كيفية انشاء الاقرار الضريبي

على الرغم من ان إعداد الاقرار الضريبي قد تبدو عملية معقدة، إلا أنها ضرورية لضمان الالتزام الصحيح بالقوانين الضريبية وتجنب العقوبات.

سنتابع معا خطوة بخطوة لإنشاء الإقرار الضريبي بشكل صحيح:

1. تحميل النموذج:

قم بتنزيل الإقرار الضريبي المجاني من موقع الهيئة الضريبية المحلية أو استخدم النموذج الذي توفره الجهة المعنية.

2. ملء المعلومات الأساسية:

أدخل رقم تسجيل ضريبة القيمة المضافة لشركتك وتحديد الفترة التي يغطيها الإقرار.

3. تسجيل المبيعات وضريبة المخرجات:

سجِّل القيمة الإجمالية للمبيعات وقيمة ضريبة المخرجات المستحقة.

4. تسجيل المشتريات وضريبة المدخلات:

سجِّل القيمة الإجمالية للمشتريات وقيمة ضريبة المدخلات المستحقة.

5. حساب ضريبة القيمة المضافة:

احسب مبلغ ضريبة القيمة المضافة المستحقة أو القابلة للاسترداد بناءً على الفرق بين ضريبة المخرجات وضريبة المدخلات.

6. تصحيح الأخطاء:

قم بتعديل وتصحيح الإقرار الضريبي للفترات السابقة إذا كان هناك خطأ أو تعديل يتعلق بالإقرارات السابقة.

7. مراجعة الإقرار:

راجع الإقرار بعناية لضمان دقة جميع المعلومات المطلوبة ووضوحها.

8. تقديم الإقرار:

أرسل الإقرار إلى مصلحة الضرائب أو الجهة المعنية وذلك قبل الموعد النهائي المحدد.

موعد تقديم الإقرار الضريبي .

عادةً ما تحدد الحكومات مواعيد محددة لتقديم الإقرارات الضريبية سواء كانت شهرية، ربع سنوية، سنوية أو بناءً على فترات زمنية أخرى. قد تختلف هذه المواعيد باختلاف البلدان والأنظمة الضريبية.

فعلي سبيل المثال في المملكة العربية السعودية :

تحديد تقديم التقرير بشكل شهري إذا كانت مبيعات الشركة تزيد عن 40 مليون ريال، أما إذا كانت أقل من ذلك، فيتم تقديمه ربع سنويًا (كل 3 أشهر).

يمكنك تقديم الإقرار الضريبي السعودي بالضغط هنا .