تعدد العملات هو عنصر حيوي وأساسي في العمليات المالية العالمية في الوقت الراهن، ويشكل تحديًا كبيرًا للشركات التي تعمل عبر الحدود. في عالم اليوم، حيث تتزايد الروابط الاقتصادية والتجارية بين الدول، تصبح إدارة العمليات المالية عبر عملات متعددة أكثر تعقيدًا وأهمية. الشركات التي تدير أعمالها في عدة دول تواجه تحديات فريدة تتعلق بتقلبات أسعار الصرف، وإدارة الحسابات بعملات مختلفة، وتوحيد التقارير المالية.

في هذا المقال، سنستعرض كيفية إدارة تعدد العملات بفعالية من خلال استراتيجيات مدروسة وأدوات متقدمة. سنناقش طرق تحسين إدارة الموارد المالية، تقليل المخاطر المرتبطة بتقلبات أسعار الصرف، وتعزيز الأداء المالي عبر استراتيجيات ذكية وإدارة فعالة للتدفقات النقدية. الهدف هو تقديم رؤى عملية تساعد الشركات على تعزيز كفاءتها المالية والتفوق في السوق العالمي المعقد.

ما هو نظام متعدد العملات؟

النظام متعدد العملات هو إطار أو منصة مالية تدعم وتدير المعاملات، الحسابات، أو العمليات باستخدام عدة عملات في وقت واحد. يتيح هذا النظام للمستخدمين، الشركات، أو المؤسسات التعامل مع وتبادل العملات المختلفة ضمن واجهة واحدة، مما يسهم في تسهيل التجارة الدولية، الاستثمار، والإدارة المالية. يشير مصطلح تعدد العملات إلى التعاملات المالية التي تشمل عملة أجنبية واحدة أو أكثر، حيث تلعب الحسابات والأنظمة متعددة العملات دوراً أساسياً في تبسيط المعاملات وتقليل التكاليف، ومساعدة مديري التمويل في تتبع التدفق النقدي بفعالية.

تطبيقات نظام العملات المتعددة

- الحسابات المتعددة العملات: تتيح البنوك للأفراد والشركات فتح حسابات تعمل بعدة عملات، مما يسهل التعامل مع الأموال في مختلف البلدان.

- التحويلات الدولية: يمكن للبنوك إجراء وتحويل الأموال بين عملات مختلفة، مما يقلل من التكاليف والوقت المرتبط بالتحويلات.

أهمية الأنظمة متعددة العملات

تعتبر الأنظمة متعددة العملات ذات أهمية كبيرة لعدة أسباب رئيسية :

1. التجارة العالمية والاستثمار

- تسهيل المعاملات الدولية: تعمل الأنظمة متعددة العملات على تبسيط عملية إجراء المعاملات بعملات مختلفة ، وهو أمر ضروري للشركات العاملة في التجارة الدولية. وهذا يقلل من تعقيد المدفوعات والتسويات عبر الحدود.

- تنويع الاستثمار: يمكن للمستثمرين تنويع محافظهم الاستثمارية من خلال الاحتفاظ بأصول بعملات مختلفة، مما قد يخفف من المخاطر المرتبطة بتقلبات أسعار العملات ويعزز فرص الاستثمار.

2. الكفاءة التشغيلية

- الإدارة المالية المبسطة: تستفيد الشركات والمؤسسات المالية من القدرة على إدارة عملات متعددة ضمن نظام واحد. هذا يبسط المحاسبة ، ويقلل من الحاجة إلى تحويلات العملات ، ويقلل من تكاليف المعاملات.

- إدارة محسنة للتدفقات النقدية: يمكن للشركات إدارة التدفق النقدي بسهولة أكبر عبر العملات المختلفة ، وتحسين السيولة والتخطيط المالي.

3. إدارة المخاطر

- التحوط ضد تقلبات العملة: من خلال العمل ضمن نظام متعدد العملات، يمكن للشركات والمستثمرين تنفيذ استراتيجيات للتحوط ضد تحركات العملة السلبية، وحماية استقرارهم المالي.

- التخفيف من مخاطر العملات: تساعد الأنظمة متعددة العملات في إدارة التعرض لتقلبات أسعار الصرف ، والتي يمكن أن تؤثر على الربحية والنتائج المالية.

4. التكامل التكنولوجي

- التقدم في التكنولوجيا المالية: تستفيد الأنظمة الحديثة متعددة العملات من التقنيات المتقدمة ، بما في ذلك المحافظ الرقمية و blockchain ، لتوفير إدارة سلسة وفعالة للعملات. يدعم هذا التكامل المعاملات في الوقت الفعلي وتحسين التتبع المالي.

5. الاعتبارات التنظيمية والامتثال

- الالتزام بالمعايير العالمية: بالنسبة للشركات متعددة الجنسيات والمؤسسات المالية ، تضمن الأنظمة متعددة العملات الامتثال لمختلف المتطلبات والمعايير التنظيمية المتعلقة بمعاملات العملات وإعداد التقارير.

6. العولمة الاقتصادية

- دعم العمليات التجارية العالمية: مع توسع الشركات على مستوى العالم ، توفر الأنظمة متعددة العملات البنية التحتية اللازمة للتعامل مع المعاملات بعملات متعددة ، مما يدعم نمو الأعمال الدولية وتوسعها.

- التكيف مع اتجاهات السوق العالمية: تمكن الأنظمة متعددة العملات المنظمات من التكيف مع ظروف السوق العالمية المتغيرة والبيئات الاقتصادية ، والحفاظ على القدرة التنافسية في الساحة الدولية.

التطور من أنظمة العملة الموحدة إلى الأنظمة متعددة العملات

ويعكس التطور من نظام العملة الموحدة إلى النظم المتعددة العملات تطور الممارسات المالية العالمية والتكامل الاقتصادي. فيما يلي الخطوط العريضة لهذا التقدم:

-

أنظمة العملة الواحدة

- التعريف والاستخدام المبكر: في البداية، كانت الاقتصادات تعمل بعملة وطنية موحدة. كان لكل بلد عملته الخاصة المستخدمة حصريا داخل حدوده.

- المعاملات المحلية: اقتصرت المعاملات والعمليات المالية على العملة الوطنية، حيث تضمنت التجارة الدولية التحويل اليدوي للعملة وترتيبات الصرف المعقدة.

-

الجهود المبكرة نحو التكامل متعدد العملات

- نمو التجارة الدولية: مع توسع التجارة العالمية ، أصبحت الحاجة إلى المعاملات بعملات متعددة واضحة. وشملت الجهود المبكرة اتفاقات ثنائية ونظم لتبادل العملات لتيسير التجارة الدولية.

- المعيار الذهبي: سمح اعتماد معيار الذهب في القرن 19 وأوائل القرن العشرين بتقييم العملات على أساس كمية ثابتة من الذهب ، مما يوفر بعض الاستقرار في التجارة الدولية ولكنه لا يزال يتطلب تحويلات العملات.

-

تطورات ما بعد الحرب

- نظام بريتون وودز: تأسس هذا النظام بعد الحرب العالمية الثانية، وثبت أسعار الصرف بين العملات الرئيسية وربطها بالدولار الأمريكي الذي كان قابلا للتحويل إلى ذهب. وضع هذا النظام الأساس لأسواق مالية أكثر تكاملا ولكنه لا يزال يعتمد على عملة مرساة واحدة.

- ظهور أسواق الصرف الأجنبي: تطور أسواق الصرف الأجنبي (الفوركس) في سبعينيات القرن العشرين ، بعد انهيار نظام بريتون وودز ، سمح لتداول العملات أكثر مرونة وتنوعا ، مما مهد الطريق لأنظمة متعددة العملات.

-

أنظمة حديثة متعددة العملات

- العولمة والتكامل المالي: صعود العولمة في أواخر القرن 20 وأوائل القرن 21 استلزم أنظمة متعددة العملات أكثر تطورا. بدأت الشركات والمؤسسات المالية في تبني التقنيات التي يمكنها التعامل مع عملات متعددة بكفاءة.

- التطورات في التكنولوجيا: أدى تطوير الخدمات المصرفية الرقمية ومنصات التداول عبر الإنترنت وأنظمة الصرف الأجنبي الآلية إلى تسهيل تحويلات العملات والمعاملات في الوقت الفعلي ، مما يجعل إدارة العملات المتعددة أكثر سهولة وكفاءة.

- العملات المشفرة والتمويل الرقمي: قدم ظهور العملات المشفرة وتكنولوجيا blockchain أبعادا جديدة للأنظمة متعددة العملات ، مما يسمح بالمعاملات الرقمية والاستثمارات في أصول رقمية متعددة.

-

الاتجاهات الحالية والتوجهات المستقبلية

- دمج العملات الرقمية والتقليدية: تدمج الأنظمة متعددة العملات اليوم العملات الورقية التقليدية مع العملات الرقمية ، مما يوفر إطارا شاملا لإدارة الأصول المالية المتنوعة.

- المنصات المالية المحسنة: تستمر المنصات المالية المتقدمة وحلول التكنولوجيا المالية في التطور ، مما يوفر أدوات متطورة بشكل متزايد لإدارة عملات متعددة ، وخفض تكاليف المعاملات ، وتحسين التحليلات المالية.

كيف تتعامل البنوك مع عملات متعددة

تتعامل البنوك مع عملات متعددة من خلال مجموعة من الخدمات والأنظمة المتخصصة المصممة لإدارة وتبادل ومعالجة العملات المختلفة بكفاءة. فيما يلي نظرة مفصلة على كيفية إدارة البنوك لعملات متعددة وفوائد هذا النظام:

-

حسابات متعددة العملات

- أنواع الحسابات: تقدم البنوك حسابات متعددة العملات تسمح للعملاء بالاحتفاظ والإيداع والسحب بعملات مختلفة داخل حساب واحد. يمكن استخدام هذه الحسابات من قبل الأفراد والشركات لإدارة المعاملات بعملات مختلفة دون الحاجة إلى حسابات منفصلة لكل عملة.

- تحويل العملات: تسهل هذه الحسابات التحويل السلس للعملات والمعاملات ، غالبا بأسعار صرف في الوقت الفعلي ، مما يسمح للعملاء بالتبديل بسهولة بين العملات حسب الحاجة.

-

خدمات صرف العملات الأجنبية

- صرف العملات: تقدم البنوك خدمات صرف العملات الأجنبية لشراء وبيع العملات. هذا ضروري للتجارة الدولية والسفر والاستثمار. تستخدم البنوك أسواق الصرف الأجنبي الخاصة بها أو تشارك مع مزودي الفوركس المتخصصين لتقديم أسعار تنافسية وصرف عملات فعال.

- التحوط وإدارة المخاطر: تقدم البنوك منتجات مثل العقود الآجلة والخيارات والمقايضات لمساعدة الشركات والمستثمرين على التحوط ضد تقلبات العملات. تساعد هذه الأدوات في إدارة المخاطر المرتبطة بأسعار الصرف المتقلبة.

-

المعاملات عبر الحدود

- التحويلات الدولية: تسهل البنوك التحويلات المالية والمدفوعات الدولية ، وتتعامل مع عملات متعددة وتضمن تحويل الأموال وتحويلها بدقة عبر الحدود. ويشمل ذلك خدمات مثل التحويلات البنكية و ACH الدولي ومعالجة الدفع للمعاملات عبر الحدود.

- شبكة سويفت: غالبا ما تستخدم البنوك شبكة سويفت للتواصل الآمن والموحد بين المؤسسات المالية على مستوى العالم، مما يضمن التعامل الفعال مع المعاملات متعددة العملات.

-

أنظمة إدارة العملات

- الأنظمة الآلية: تستخدم البنوك برامج وأنظمة متطورة لإدارة العمليات متعددة العملات ، بما في ذلك التتبع في الوقت الفعلي لأسعار الصرف ، والتحويل الآلي للعملات ، وأدوات إعداد التقارير للمراقبة والتسوية.

- مراقبة المخاطر: تطبق البنوك أنظمة لمراقبة مخاطر العملة، وإدارة السيولة، وضمان الامتثال للمتطلبات التنظيمية المتعلقة بالمعاملات متعددة العملات.

كيف تستخدم الشركات والتجار عملات متعددة في التجارة الدولية ؟

تستخدم الشركات والتجار عملات متعددة في التجارة الدولية للتنقل في تعقيدات الأسواق العالمية وتحسين عملياتهم المالية. فيما يلي شرح لكيفية استخدامهم لعملات متعددة:

-

تسهيل المعاملات عبر الحدود

- فئة العملة: غالبا ما تجري الشركات معاملات بعملة البلد الذي يوجد فيه المشتري أو البائع. هذا يعني أن الشركة التي تتخذ من الولايات المتحدة مقرا لها والتي تصدر إلى أوروبا قد تصدر الفواتير باليورو ، بينما قد تصدر شركة يابانية إلى الولايات المتحدة فاتورة بالدولار. تعمل هذه الممارسة على تبسيط المعاملات لجميع الأطراف المعنية ، مما يقلل من الحاجة إلى تحويل العملات.

- إدارة الصرف الأجنبي: تعمل الشركات في صرف العملات الأجنبية (الفوركس) لتحويل عملتها المحلية إلى العملة المطلوبة للمعاملات الدولية. تساعد أسواق الفوركس والأدوات المالية في إدارة وتنفيذ هذه التحويلات بكفاءة.

-

التحوط ضد تقلبات أسعار الصرف

- العقود الآجلة: للحماية من تقلبات العملة السلبية ، تستخدم الشركات العقود الآجلة لتأمين أسعار الصرف للمعاملات المستقبلية. وهذا يسمح لهم بوضع ميزانية وتسعير سلعهم أو خدماتهم بشكل أكثر قابلية للتنبؤ.

- الخيارات والمقايضات: تستخدم الشركات أيضا خيارات العملات والمقايضات للتحوط ضد التغيرات المحتملة في أسعار الصرف. توفر الخيارات الحق ، ولكن ليس الالتزام ، لتبادل العملات بسعر محدد مسبقا ، في حين أن المقايضات تنطوي على تبادل العملات على فترات زمنية محددة.

-

إدارة الحسابات متعددة العملات

- حسابات متعددة العملات: تحتفظ العديد من الشركات الدولية بحسابات بنكية متعددة العملات للاحتفاظ بالأرصدة وإدارتها بعملات مختلفة. وهذا يمكنهم من تلقي المدفوعات بعملات مختلفة دون الحاجة إلى تحويل الأموال على الفور ، مما يقلل من تكاليف المعاملات ويحسن التدفق النقدي.

- معالجة الدفع: تعمل هذه الحسابات على تبسيط عملية إدارة المدفوعات الواردة والصادرة ، مما يسهل التعامل مع المعاملات مع شركاء دوليين متعددين.

-

تبسيط الفواتير والمدفوعات

- الفواتير المحلية: غالبا ما تصدر الشركات فواتير للعملاء بعملتها المحلية ، مما يجعل المعاملات أكثر شفافية وملاءمة للمشتري. تساعد هذه الممارسة أيضا في بناء الثقة مع العملاء الدوليين وتقليل تأخير الدفع.

- مرونة الدفع: يمكن أن يؤدي تقديم خيارات دفع متعددة بعملات مختلفة إلى جذب المزيد من العملاء الدوليين وتسهيل المعاملات بشكل أكثر سلاسة. يمكن للشركات استخدام منصات دفع مختلفة لمعالجة المدفوعات بالعملة المفضلة للعميل.

-

تحسين الإدارة المالية وإعداد التقارير

- التقارير المالية الموحدة: بالنسبة للشركات متعددة الجنسيات، تتضمن إدارة الأداء المالي عبر العملات المختلفة دمج البيانات المالية في عملة إبلاغ واحدة. وهذا يتطلب ممارسات محاسبية وتحويل عملات دقيقة لتوفير رؤى مالية دقيقة.

- تحليل مخاطر العملات: تستخدم الشركات أدوات وتحليلات مالية متطورة لمراقبة وإدارة مخاطر العملات. من خلال تحليل اتجاهات أسعار الصرف وتأثيرها على الأداء المالي ، يمكن للشركات اتخاذ قرارات استراتيجية مستنيرة.

-

تعزيز الميزة التنافسية

- استراتيجية التسعير: من خلال التعامل بعملات متعددة ، يمكن للشركات تحديد أسعار تنافسية في أسواق مختلفة ، مما يعزز جاذبيتها وحصتها في السوق. تسمح مرونة العملة لهم بتعديل الأسعار استجابة لظروف السوق المحلية والضغوط التنافسية.

- توسيع السوق: إدارة عملات متعددة تدعم بشكل فعال استراتيجيات التوسع العالمية. يمكن للشركات دخول أسواق جديدة وتأسيس وجود لها دون أن تعيقها القضايا المتعلقة بالعملة.

-

تسهيل اتفاقيات التجارة الدولية

- الاتفاقيات والعقود التجارية: غالبا ما تتضمن اتفاقيات التجارة الدولية مفاوضات معقدة وشروطا تعاقدية محددة بعملات مختلفة. يجب أن تكون الشركات بارعة في التعامل مع هذه الاتفاقيات ، بما في ذلك إدارة المدفوعات والتسويات وتحويل العملات على النحو المنصوص عليه في العقود.

دور العملات الرقمية في الأنظمة متعددة العملات

تلعب العملات الرقمية ، بما في ذلك العملات المشفرة والعملات الرقمية للبنوك المركزية (CBDCs) ، دورا تحويليا في الأنظمة متعددة العملات. أنها تقدم أبعادا جديدة للعمليات المالية وإدارة العملات. فيما يلي استكشاف لدورهم:

-

تعزيز المرونة والكفاءة

- المعاملات الفورية: تسهل العملات الرقمية المعاملات شبه الفورية عبر الحدود. على عكس الأنظمة المصرفية التقليدية ، التي قد تنطوي على تأخيرات ورسوم عالية ، تتيح العملات الرقمية تحويلات أسرع وأرخص في كثير من الأحيان ، مما يعزز الكفاءة الإجمالية في الأنظمة متعددة العملات.

- 24/7 التوفر: على عكس الأنظمة المالية التقليدية التي تعمل خلال ساعات محددة ، يمكن التعامل مع العملات الرقمية على مدار الساعة ، مما يوفر مرونة أكبر للشركات العالمية والتجار الذين يعملون في مناطق زمنية مختلفة.

-

تنويع خيارات العملات

- زيادة تنوع العملات: تقدم العملات الرقمية فئة جديدة من العملات تتجاوز النقود الورقية التقليدية. تضيف العملات المشفرة مثل Bitcoin و Ethereum ، والعديد من العملات المستقرة ، إلى تنوع العملات المتاحة في الأنظمة متعددة العملات.

- التكامل مع العملات التقليدية: يمكن دمج العملات الرقمية مع العملات الورقية التقليدية في أنظمة متعددة العملات ، مما يسمح للمستخدمين بالاحتفاظ بكلا النوعين من العملات والتعامل معهما داخل منصة واحدة.

-

تحسين شفافية المعاملات وأمانها

- تقنية Blockchain: تعمل معظم العملات الرقمية على تقنية blockchain ، والتي توفر دفتر أستاذ شفاف وغير قابل للتغيير للمعاملات. هذا يعزز الأمن ويقلل من مخاطر الاحتيال والأخطاء في المعاملات متعددة العملات.

- انخفاض الوسطاء: يمكن للعملات الرقمية أن تقلل من الحاجة إلى وسطاء مثل البنوك أو معالجات الدفع ، مما يقلل من تكاليف المعاملات ويبسط عملية إدارة عملات متعددة.

-

دعم الشمول المالي

- الوصول إلى السكان غير المتعاملين مع البنوك: توفر العملات الرقمية الوصول إلى الخدمات المالية للأفراد والشركات في المناطق ذات البنية التحتية المصرفية المحدودة. يدعم هذا الإدماج التجارة العالمية والمشاركة المالية من المناطق التي كانت تعاني من نقص الخدمات سابقا.

- انخفاض الحواجز أمام الدخول: يمكن للعملات الرقمية أن تقلل من الحواجز التي تحول دون دخول الشركات الصغيرة والشركات الناشئة ، مما يسمح لها بالمشاركة في التجارة الدولية والأنشطة المالية دون الحاجة إلى علاقات مصرفية تقليدية واسعة النطاق.

-

إدارة المخاطر والتحوط

- التحوط من العملات: يمكن استخدام العملات المشفرة والعملات المستقرة لأغراض التحوط ، مما يساعد الشركات على إدارة المخاطر المرتبطة بالعملات التقليدية المتقلبة. توفر العملات المستقرة ، على وجه الخصوص ، الاستقرار من خلال ربط قيمتها باحتياطي من الأصول ، مما يخفف من مخاطر تقلبات العملة.

- التنويع: تسمح العملات الرقمية بتنويع الأصول المالية ، مما يساعد الشركات والمستثمرين على توزيع المخاطر عبر أنواع مختلفة من العملات والأدوات المالية.

-

الابتكار في المنتجات والخدمات المالية

- العقود الذكية: تدعم العديد من العملات الرقمية ، خاصة تلك المبنية على منصات مثل Ethereum ، العقود الذكية. تتيح هذه العقود ذاتية التنفيذ ذات الشروط المشفرة معاملات آلية وغير موثوقة ، مما يعزز وظائف الأنظمة متعددة العملات.

- التمويل اللامركزي (DeFi): تستفيد حركة DeFi من العملات الرقمية لإنشاء أنظمة مالية لامركزية تقدم خدمات الإقراض والاقتراض والتداول دون وسطاء تقليديين ، مما يضيف طبقات جديدة من الابتكار المالي إلى الأنظمة متعددة العملات.

-

الاعتبارات التنظيمية واعتبارات الامتثال

- الأطر التنظيمية: يتطلب إدخال العملات الرقمية تطوير أطر تنظيمية لضمان الامتثال للقوانين المالية ولوائح مكافحة غسل الأموال (AML). تعمل الحكومات والهيئات التنظيمية على وضع مبادئ توجيهية لدمج العملات الرقمية في أنظمة متعددة العملات.

- العملات الرقمية للبنك المركزي (CBDCs): تمثل العملات الرقمية للبنوك المركزية شكلا مدعوما من الحكومة من العملة الرقمية يجمع بين فوائد المعاملات الرقمية واستقرار العملات الورقية. إنها توفر طريقة لتحديث الأنظمة النقدية ودمج العملات الرقمية في الأنظمة المالية التقليدية.

-

الاتجاهات المستقبلية والآثار المحتملة

- ديناميكيات السوق المتطورة: مع استمرار تطور العملات الرقمية ، من المحتمل أن تؤثر على كيفية عمل الأنظمة متعددة العملات ، مما قد يؤدي إلى تقديم نماذج جديدة لإدارة العملات والمعاملات المالية.

- زيادة التبني: سيؤدي القبول المتزايد للعملات الرقمية من قبل الشركات والمؤسسات المالية والمستهلكين إلى زيادة دمجها في أنظمة متعددة العملات ، مما يشكل مستقبل التمويل العالمي.

في حين أن الأنظمة متعددة العملات مفيدة لتسهيل التجارة الدولية والعمليات المالية ، إلا أنها تأتي مع مجموعة من التحديات والمخاطر الخاصة بها. فيما يلي نظرة عامة على التحديات والمخاطر الأساسية المرتبطة بالأنظمة متعددة العملات:

1. تقلب أسعار الصرف

الوصف:

- التقلبات: يشير تقلب أسعار الصرف إلى التغيرات السريعة وغير المتوقعة في قيم العملات بالنسبة لبعضها البعض. يمكن أن تؤثر هذه التقلبات بشكل كبير على قيمة المعاملات والأصول والخصوم.

- التأثير على الأداء المالي: يمكن أن تؤدي التقلبات إلى مكاسب أو خسائر غير متوقعة ، مما يؤثر على الربحية والاستقرار المالي. على سبيل المثال ، إذا حققت الشركة إيرادات بعملة واحدة ولكنها تكبدت تكاليف بعملة أخرى ، فإن التغيير المفاجئ في أسعار الصرف يمكن أن يغير هيكل التكلفة وهوامش الربح.

التخفيف:

- استراتيجيات التحوط: استخدام الأدوات المالية مثل العقود الآجلة والخيارات والمقايضات لتأمين أسعار الصرف وإدارة المخاطر.

- التنويع: توزيع الاستثمارات والإيرادات عبر عملات متعددة للحد من تأثير التقلبات في أي عملة واحدة.

2. القضايا التنظيمية والامتثال

الوصف:

- اللوائح المعقدة: يجب أن تمتثل الأنظمة متعددة العملات لعدد لا يحصى من اللوائح الدولية ، بما في ذلك قوانين مكافحة غسيل الأموال (AML) واللوائح الضريبية ومعايير إعداد التقارير المالية ، والتي يمكن أن تختلف حسب الولاية القضائية.

- التحديات الضريبية وإعداد التقارير: يمكن أن تكون إدارة الآثار الضريبية لتحويلات العملات وضمان إعداد تقارير مالية دقيقة أمرا معقدا. لدى البلدان المختلفة قواعد ضريبية ومتطلبات إبلاغ مختلفة ، مما قد يعقد الامتثال.

التخفيف:

- التشاور مع الخبراء: إشراك المستشارين القانونيين والماليين المتخصصين في اللوائح الدولية لضمان الامتثال.

- حلول الامتثال الآلية: الاستفادة من البرامج المالية التي تساعد على أتمتة التقارير التنظيمية والالتزام بالقوانين المحلية والدولية.

3. التعقيد التشغيلي

الوصف:

- المحاسبة والتسوية: ينطوي التعامل مع عملات متعددة على ممارسات محاسبية معقدة ، بما في ذلك تتبع أسعار الصرف وتحويل المعاملات وتسوية الحسابات. تعد الإدارة المالية الدقيقة وإعداد التقارير أمرا بالغ الأهمية ولكن يمكن أن يكون صعبا.

- تكامل النظام: يمكن أن يكون دمج المعاملات متعددة العملات في الأنظمة المالية الحالية أمرا معقدا. ويشمل ذلك مواءمة برامج المحاسبة مع أسعار الصرف في الوقت الفعلي وضمان سلامة البيانات.

التخفيف:

- الأنظمة المالية المتقدمة: تنفيذ برامج الإدارة المالية الشاملة المصممة للعمليات متعددة العملات. توفر هذه الأنظمة ميزات مثل تتبع سعر الصرف في الوقت الفعلي والتسوية الآلية.

- التدريب والخبرة: توفير تدريب شامل للموظفين على المحاسبة متعددة العملات والإدارة المالية للحد من الأخطاء وتحسين الكفاءة.

4. تكاليف تحويل العملات

الوصف:

- رسوم المعاملات: غالبا ما يتضمن تحويل العملات رسوم المعاملات وفروق الأسعار ، والتي يمكن أن تضيف ما يصل ، خاصة بالنسبة للمعاملات المتكررة أو الكبيرة. يمكن أن تؤثر هذه التكاليف على الأداء المالي العام والتكاليف التشغيلية.

- الرسوم المصرفية: قد تفرض البنوك والمؤسسات المالية رسوما إضافية على تحويلات العملات ، مما يؤثر على فعالية تكلفة العمليات متعددة العملات.

التخفيف:

- التفاوض على الأسعار: التفاوض على أسعار أفضل ورسوم أقل مع المؤسسات المالية أو مزودي صرف العملات.

- الاستفادة من الحلول الفعالة من حيث التكلفة: استكشف المنصات المالية الرقمية أو حلول التكنولوجيا المالية التي تقدم أسعار صرف تنافسية وتكاليف معاملات أقل.

أمثلة على البلدان أو الشركات أو المؤسسات المالية التي تستخدم أنظمة متعددة العملات بشكل فعال

5. مخاطر الاحتيال والأمن

الوصف:

- مخاطر الاحتيال: يمكن أن تكون الأنظمة متعددة العملات عرضة للاحتيال ، بما في ذلك العملات المزيفة والهجمات الإلكترونية والمعاملات الاحتيالية. يمكن أن يؤدي تعقيد إدارة عملات متعددة إلى خلق فرص للاحتيال المالي.

- تهديدات الأمن السيبراني: الطبيعة الرقمية للعديد من الأنظمة متعددة العملات تجعلها عرضة للقرصنة وتهديدات الأمن السيبراني الأخرى.

التخفيف:

- إجراءات الأمان المحسنة: تنفيذ بروتوكولات أمان قوية، بما في ذلك التشفير والمصادقة متعددة العوامل وعمليات تدقيق الأمان المنتظمة.

- أنظمة منع الاحتيال: استخدام أنظمة الكشف عن الاحتيال ومنعه لمراقبة المخاطر المحتملة والتخفيف من حدتها.

6. المخاطر المالية والسوقية

الوصف:

- مخاطر السوق: يمكن أن تؤثر التغيرات في الظروف الاقتصادية العالمية أو الأحداث السياسية أو اتجاهات السوق على قيم العملات وتؤدي إلى مخاطر مالية.

- عدم الاستقرار الاقتصادي: يمكن أن يؤثر عدم الاستقرار السياسي أو الاقتصادي في بلد ما على استقرار عملته ، وبالتالي على قيمة الحيازات متعددة العملات.

التخفيف:

- تحليل السوق: إجراء تحليل منتظم للسوق والبحوث الاقتصادية لتوقع وإدارة المخاطر المحتملة.

- محفظة متنوعة: الحفاظ على محفظة مالية متنوعة للحد من التعرض لأي عملة أو سوق واحدة.

إليك بعض الأمثلة على البلدان والشركات والمؤسسات المالية التي تستخدم أنظمة متعددة العملات بشكل فعال:

1. البلدان

الاتحاد الأوروبي (EU):

- منطقة اليورو: يتبنى 19 من أصل 27 دولة عضو في الاتحاد الأوروبي اليورو كعملة مشتركة. هذا النظام يسهل التجارة والاستثمار والاستقرار الاقتصادي بين الدول الأعضاء.

سويسرا:

- التنوع في العملات: تستخدم سويسرا الفرنك السويسري (CHF) بشكل رئيسي، لكنها أيضاً تشارك في معاملات بالدولار الأمريكي (USD) واليورو (EUR) وغيرها من العملات الرئيسية بسبب التبادل التجاري والمالي الدولي.

2. الشركات

أبل (Apple Inc.):

- العمليات العالمية: تدير أبل عملياتها في العديد من البلدان وتتعامل مع عملات متعددة مثل الدولار الأمريكي (USD) واليورو (EUR) والين الياباني (JPY) والجنيه الإسترليني (GBP). تستخدم أبل أنظمة متعددة العملات لإدارة الإيرادات والمصروفات والتقارير المالية الدولية.

أمازون (Amazon):

- سوق عالمي: تدعم أمازون المعاملات بعملات متعددة، مما يسمح للعملاء بالدفع بعملاتهم المحلية. يساعد هذا في تحسين تجربة العملاء وتسهيل التجارة الإلكترونية عبر الحدود.

- الحسابات متعددة العملات: تستخدم أمازون حسابات متعددة العملات لإدارة الأموال من دول مختلفة، مما يعزز التدفق النقدي ويقلل من تكاليف تحويل العملات.

ستاربكس (Starbucks):

- الوجود العالمي: تدير ستاربكس متاجر في العديد من الدول وتقبل عملات متعددة. تستخدم الشركة أنظمة متعددة العملات لإدارة عملياتها الدولية والمعاملات المالية بكفاءة.

- إدارة العملات: تعتمد ستاربكس على أنظمة مالية متقدمة لمعالجة تحويلات العملات وإدارة مخاطر أسعار الصرف وتوحيد التقارير المالية عبر عملات متعددة.

3. المؤسسات المالية

إتش إس بي سي (HSBC):

- البنوك العالمية: يعد إتش إس بي سي من أكبر البنوك الدولية، وله عمليات في العديد من الدول. يقدم البنك مجموعة من خدمات العملات المتعددة، بما في ذلك الحسابات متعددة العملات، وتبادل العملات الأجنبية، وحلول الدفع الدولية.

- حلول إدارة العملات: يقدم إتش إس بي سي أدوات متقدمة لإدارة مخاطر العملات وتحسين العمليات المالية العالمية.

سيتي بنك (Citibank):

- الخدمات متعددة العملات: يقدم سيتي بنك حسابات وخدمات متعددة العملات للعملاء حول العالم، بما في ذلك خدمات تبادل العملات وإدارة الاستثمارات عبر عملات مختلفة.

- الشبكة العالمية: يساعد سيتي بنك الشركات في إدارة عملياتها العابرة للحدود والأنشطة المالية عبر العملات المتعددة.

ستاندرد تشارترد (Standard Chartered):

- الخدمات المالية الدولية: تعمل ستاندرد تشارترد في العديد من البلدان وتقدم حلولاً متعددة العملات لعملائها، بما في ذلك خدمات تبادل العملات، وحسابات متعددة العملات، وأدوات إدارة المخاطر.

- الخبرة العالمية: تساعد خبرة البنك في إدارة العملات المتعددة العملاء على التنقل في الأسواق الدولية وتحسين عملياتهم المالية.

4. المنصات المالية الرقمية

باي بال (PayPal):

- المعاملات متعددة العملات: يتيح باي بال للمستخدمين الاحتفاظ واستلام وتحويل الأموال بعملات متعددة. هذه الميزة تدعم المعاملات الدولية للأفراد والشركات، مما يسهل التجارة الإلكترونية والدفع عبر الإنترنت.

- تحويل العملات: يقدم باي بال خدمات تحويل العملات، مما يمكن المستخدمين من التعامل مع المدفوعات والتحويلات بعملات مختلفة بسهولة.

ريفولوت (Revolut):

- ابتكارات التكنولوجيا المالية: توفر ريفولوت منصة مصرفية رقمية تتيح للمستخدمين إدارة حسابات متعددة العملات داخل تطبيق واحد. تقدم المنصة أسعار صرف تنافسية وأدوات مالية لإدارة المعاملات الدولية.

- الوصول العالمي: تستهدف ريفولوت المسافرين العالميين والشركات والمستثمرين بتقديم مرونة وكفاءة مالية من خلال قدراتها متعددة العملات.

1. العملات الرقمية للبنوك المركزية (CBDCs)

الوصف:

- العملات الرقمية للبنوك المركزية هي نسخة رقمية من العملة الوطنية تصدرها البنوك المركزية. على عكس العملات المشفرة مثل البيتكوين، فإن CBDCs تكون مدعومة ومراقبة من قبل السلطات المالية الرسمية.

التأثيرات المحتملة:

- تحسين الكفاءة: يمكن أن توفر CBDCs معاملات أسرع وأكثر أمانًا مقارنة بالأنظمة التقليدية. هذا يقلل من تكاليف المعاملات ويزيد من سرعة تحويل الأموال عبر الحدود.

- الاستقرار المالي: نظرًا لأنها مدعومة من قبل البنوك المركزية، فإن CBDCs توفر درجة عالية من الاستقرار المالي، مما يساعد على تقليل مخاطر تقلبات العملات في الأنظمة متعددة العملات.

2. تقنية البلوكشين

الوصف:

- البلوكشين هو دفتر أستاذ رقمي موزع يسجل المعاملات عبر شبكة من الحواسيب بطريقة آمنة وشفافة وغير قابلة للتلاعب.

التأثيرات المحتملة:

- تحسين الشفافية والأمان: تقنية البلوكشين تعزز الشفافية من خلال توفير سجل غير قابل للتغيير لجميع المعاملات، مما يقلل من مخاطر الاحتيال ويوفر أمانًا إضافيًا للمعاملات متعددة العملات.

- تقليل التكاليف: من خلال تقليل الحاجة إلى وسطاء مثل البنوك، يمكن للبلوكشين تقليل تكاليف المعاملات المالية، بما في ذلك تحويلات العملات وتحويلاتها.

3. الذكاء الاصطناعي (AI) وتحليل البيانات الكبيرة

الوصف:

- الذكاء الاصطناعي و تحليل البيانات الكبيرة يشيران إلى استخدام الخوارزميات والتقنيات لتحليل كميات ضخمة من البيانات واستخراج رؤى قيمة.

التأثيرات المحتملة:

- إدارة المخاطر: يمكن للذكاء الاصطناعي تحليل بيانات السوق الكبيرة لتقديم تنبؤات دقيقة حول تقلبات العملات، مما يساعد الشركات على إدارة مخاطر العملات بشكل أفضل.

- تخصيص وتحسين الأداء: يمكن استخدام الذكاء الاصطناعي لتحسين استراتيجيات التداول وتخصيص التنبؤات المالية بناءً على تحليل البيانات التاريخية والاتجاهات الحالية.

4. العقود الذكية (Smart Contracts)

الوصف:

- العقود الذكية هي بروتوكولات على شبكة البلوكشين تنفذ تلقائيًا شروط العقد عند تحقيق شروط معينة.

التأثيرات المحتملة:

- تبسيط المعاملات: يمكن للعقود الذكية أن تبسط عملية تنفيذ المعاملات متعددة العملات من خلال أتمتة الشروط المتفق عليها بين الأطراف، مما يقلل من الحاجة للتدخل البشري ويزيد من الكفاءة.

- تقليل التكاليف: من خلال أتمتة الإجراءات والتعاملات، يمكن للعقود الذكية تقليل التكاليف المرتبطة بالمعاملات المالية.

5. الشبكات المراسلة المالية

الوصف:

- شبكات المراسلة المالية مثل SWIFT gpi وRippleNet تسهم في تحسين سرعة وشفافية تحويلات الأموال عبر الحدود.

التأثيرات المحتملة:

- تحسين سرعة المعاملات: تتيح هذه الشبكات تحسين سرعة المعاملات المالية عبر الحدود من خلال تقليل الوقت المستغرق للتحويلات وتقليل تكاليف المعاملات.

- زيادة الشفافية: تقدم هذه الشبكات طرقًا لتحسين الشفافية في عمليات تحويل الأموال، مما يساعد في تتبع الأموال وتأكيد استلامها بسرعة.

6. التكنولوجيا المالية (Fintech)

الوصف:

- التكنولوجيا المالية تشمل مجموعة واسعة من الابتكارات التي تستخدم التكنولوجيا لتحسين الخدمات المالية، بما في ذلك منصات الدفع الرقمية والمحافظ الإلكترونية.

التأثيرات المحتملة:

- سهولة الوصول إلى الخدمات: تتيح تقنيات fintech الوصول إلى خدمات متعددة العملات بشكل أسهل وأسرع للأفراد والشركات على حد سواء.

- تحسين تجربة العملاء: تقدم منصات fintech حلولًا مرنة وسريعة لتحويل العملات، مما يعزز تجربة المستخدم ويقلل من تعقيد المعاملات المالية الدولية.

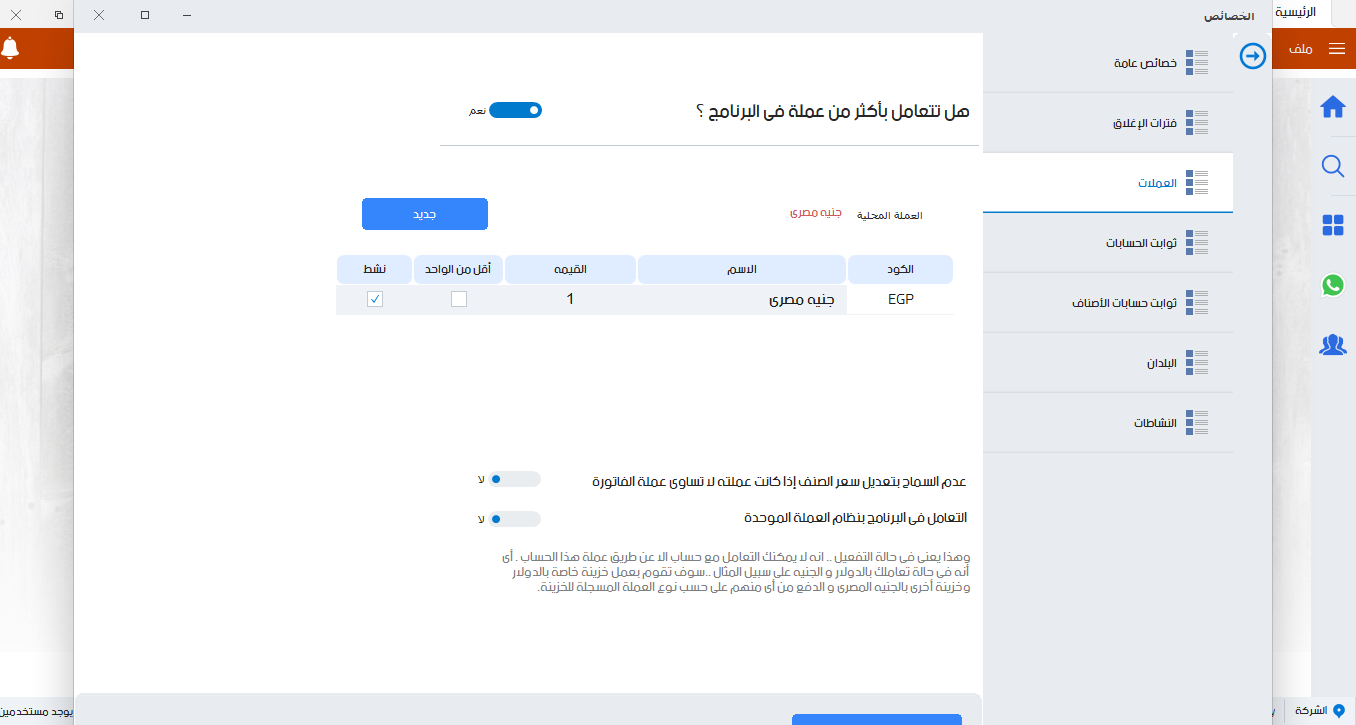

1. إدارة حسابات متعددة العملات

الوصف:

- إدارة متعددة الحسابات: يمكن لبرنامج DEXEF إدارة حسابات متعددة بكل عملة، مما يسهل متابعة وإدارة الأرصدة والمعاملات في عملات مختلفة ضمن نفس النظام.

الفائدة:

- تسهيل المعاملات: يوفر برنامج إدارة المشتريات رؤية شاملة لأرصدة الحسابات بالعملات المختلفة، مما يساعد في إدارة التدفقات النقدية والتسويات المالية بشكل أكثر فعالية.

2. تحويل العملات والتسعير

الوصف:

- سعر الصرف التلقائي: يتضمن DEXEF ميزة لتحديث أسعار الصرف تلقائيًا بناءً على البيانات السوقية الحالية، مما يضمن دقة التحويلات وتسجيل المعاملات.

الفائدة:

- دقة المعاملات: يساعد التحديث التلقائي لأسعار الصرف في الحفاظ على دقة المعاملات وتحسين تقارير الربحية، مما يقلل من الأخطاء المرتبطة بتحويل العملات.

3. تقارير وتحليل مالي

الوصف:

- تقارير متعددة العملات: يقدم DEXEF مجموعة من التقارير المالية التي تدعم عملات متعددة، بما في ذلك تقارير الأرباح والخسائر، والميزانية العمومية، وتقارير التدفق النقدي.

الفائدة:

- تحليل شامل: يساعد توفير تقارير مفصلة وشاملة للمعاملات والعملات المختلفة في تقديم رؤية واضحة حول الأداء المالي عبر العملات، مما يدعم اتخاذ القرارات الاستراتيجية.

4. إدارة الفواتير والدفعات الدولية

الوصف:

- فواتير بعملات متعددة: يتيح DEXEF إصدار فواتير وتلقي دفعات بالعملات المختلفة، مما يدعم العمليات التجارية الدولية.

الفائدة:

- تسهيل التجارة الدولية: يمكن للشركات إصدار فواتير بالعملات المحلية للعملاء الدوليين وتلقي المدفوعات بنفس العملة، مما يسهل المعاملات التجارية عبر الحدود.

5. التكامل مع أنظمة أخرى

الوصف:

- تكامل مع أنظمة الدفع: يمكن لبرنامج DEXEF التكامل مع أنظمة الدفع الإلكترونية والمصرفية التي تدعم العملات المتعددة.

الفائدة:

- تحسين الكفاءة: يساهم التكامل مع أنظمة الدفع في تسريع العمليات المالية وتسهيل إدارة المعاملات عبر العملات، مما يعزز الكفاءة التشغيلية.

6. إدارة المخاطر المتعلقة بالعملات

الوصف:

- أدوات إدارة المخاطر: يوفر DEXEF أدوات لإدارة المخاطر المتعلقة بأسعار الصرف، مثل تسجيل الفرق الناتج عن تغير أسعار الصرف ومراقبة تقلبات العملات.

الفائدة:

- تقليل المخاطر: تساعد هذه الأدوات في تحليل وتقييم مخاطر تقلبات أسعار الصرف، مما يساعد الشركات في اتخاذ إجراءات لتقليل المخاطر المالية المرتبطة بالعملات.

في ختام هذا المقال حول تعدد العملات، يتضح أن أنظمة متعددة العملات تسهم بشكل كبير في تسهيل التجارة الدولية وإدارة الموارد المالية بفعالية. توفر هذه الأنظمة كفاءة في التعامل مع عملات مختلفة، وتقليل تكاليف المعاملات عبر الحدود، وإدارة مخاطر تقلبات أسعار الصرف. من خلال استخدام تقنيات متقدمة مثل برامج المحاسبة وتكنولوجيا البلوكشين، يمكن تحسين إدارة العملات بشكل كبير.

على الرغم من التحديات المرتبطة بتعدد العملات، مثل تقلبات الأسعار وتعقيدات الامتثال، فإن الاستفادة من الأنظمة المالية المتقدمة يمكن أن تعزز الكفاءة وتقليل المخاطر. لذا، فإن تبني هذه الأنظمة وتطبيق أحدث الابتكارات هو أمر ضروري لتحقيق النجاح في البيئة المالية الدولية.