هل شعرت يومًا بأنك تتجول في متاهة مالية مرتبكًا؟ قوائم التدفقات النقدية قد تكون كالمصباح الذي تحتاجه.

في هذا المقال، سنفك رموز قوائم التدفقات النقدية

مسلطين الضوء على أهميتها في مساعدتك على توجيه سفينة ماليتك خلال المياه العاصفة. قلقًا بشأن الغرق في الأرقام؟

لا تقلق، سنقدم الشرح خطوة بخطوة، لتحقيق وضوح مالي ليس مجرد احتمال، بل واقعًا ملموسًا.

ما هي قوائم التدفقات النقدية ؟

قائمة التدفقات النقدية هي واحدة من القوائم المالية الأساسية التي تعدها الشركات، وتوضح التدفقات النقدية الداخلة والخارجة خلال فترة زمنية معينة.

تساعد هذه القائمة في تقييم قدرة الشركة على توليد النقدية، وكذلك قدرتها على الوفاء بالتزاماتها المالية ودفع أرباح الأسهم.

أنواع قوائم التدفقات النقدية

-

التدفقات النقدية من الأنشطة التشغيلية

هي التدفقات النقدية التي تنشأ عن العمليات الأساسية للشركة خلال فترة زمنية محددة، مثل بيع السلع أو تقديم الخدمات.

تعد هذه التدفقات مؤشرًا هامًا على قدرة الشركة على توليد النقد من أنشطتها الأساسية، مما يؤثر بشكل مباشر على المستوي المالي للشركة .

وتظهر في

- صافى الربح او الخسائر :صافي الربح يعزز التدفقات النقدية ويحسن السيولة لسداد الديون والاستثمار، بينما صافي الخسارة يزيد التدفقات الخارجة ويضغط على السيولة .

- الاهلاك : الإهلاك لا يؤثر مباشرة على التدفقات النقدية لأنه مصروف غير نقدي، ولكنه يقلل صافي الربح.

- التغير ف المخزون : لتحليل تأثير مبيعات البضائع علي التدفقات النقدية .

- التغير في اوراق القبض : الزياده في اوراق القبض تزيد من ارباح الانشطة التشغيلية لانها ايرادات لم يتم تحصيلها أما النقص فيؤدي الي انخفاض في ارباح الانشنطة التشغيلية لانها تشير الي انخفاض في المبيعات او عدم تحصيل الديون

- التغير في اوراق الدفع : تستخدم هذه الأوراق لتوثيق عمليات البيع الآجل وتحديد تاريخ استحقاق الدفع.

- التغير في المصروفات المدفوعه مقدما : تشير المصروفات المدفوعة مقدماً إلى زيادة استثمارات الشركة في سلع أو خدمات .بينما يشير انخفاضها إلى استهلاك سلع أو خدمات تم دفعها مسبقًا أو تراكم الديون للموردين.

- التغير في المصروفات المستحقة :ارتفاع المصروفات المستحقة يشير إلى زيادة النفقات غير المدفوعة، بينما يشير انخفاضها إلى سداد الديون للموردين أو خفض تكاليف الشركة.

- التغير في الحسابات الدائة : لتحليل تأثير الديون علي التدفقات النقدية .

- التغير في الحسابات المدينة: لتحليل تأثير تحصيل الديون علي التدفقات النقدية .

-

التدفقات النقدية من الأنشطة الاستثمارية

هي التدفقات النقدية التي تنشأ عن استثمارات الشركة في أصولها الثابتة أو بيعها خلال فترة زمنية محددة. تقدم هذه التدفقات معلومات عن قدرة الشركة على استخدام أموالها بشكل فعال لتحقيق عوائد طويلة الأجل مثل:

- المعدات

- المباني

- الاراضي

- المركبات

- الاستثمارات طويله الاجل

-

التدفقات النقدية من الأنشطة التمويلية

وتشمل النقد المتدفق إلى الشركة أو الخارج منها نتيجة للانشطه التمويليه، التي تتمثل في بيع وشراء الاسهم والسندات، الحصول على قروض، وسداد الديون، وتوزيع الأرباح على المساهمين وغيرها . القروض طويله الاجل التسهيلات مقيده الاجل توزيعات الارباح اقساط القروض

اهداف قوائم التدفقات النقدية

تلعب قائمة التدفقات النقديه دورًا هامًا في تقييم الوضع المالي للشركة وقدرتها على الوفاء بالتزاماتها.

و توضح مقدار رأس المال العامل المتاح و تشمل جميع الأموال التي يتم كسبها من المبيعات .

:وتتمثل اهدافها في

- تقييم السيولة المالية بتحديد قدرة الشركة على تحمل التزاماتها المالية من خلال توليد النقد لتلبية الاحتياجات الحالية.

- تحليل مصادر واستخدامات النقد من خلال فهم كيفية توليد النقد والطريقة التي يتم فيها استخدامه في أنشطة الشركة.

- تقدير القدرة على التمويل المستقبلي عن طريق تقدير قدرة الشركة على تمويل النشاطات المستقبلية والاستثمارات المتوقعة.

- توفير معلومات للمستثمرين والدائنين من خلال تزويدهم بالبيانات والمعلومات اللازمة لاتخاذ القرارات المالية الصائبة بشأن الاستثمار والتمويل.

- تقييم الأداء المالي بوضع مقارنة للتدفقات النقدية مع صافي الربح لتحديد كفاءة إدارة الشركة للأموال وجودة الأرباح

ما هي مكونات قوائم التدفقات النقدية ؟

فهم مكونات قائمة التدفقات النقدية يعد أمرًا حاسمًا حيث تعكس بدقة حركة النقد الداخل والخارج للشركة خلال فترة زمنية معينة. و تتألف قائمة التدفقات النقدية من عدة مكونات رئيسية، كل منها يلعب دورًا حيويًا في تحديد الوضع المالي وتوجيه القرارات الإدارية الحاسمة.

- التدفقات النقدية من الأنشطة التشغيلية: و تشمل الاموال المحصلة أو المدفوعة نتيجة للأنشطة التشغيلية اليومية للشركة، مثل الإيرادات والمصروفات والدفعات للموردين والعملاء.

- التدفقات النقدية من الأنشطة الاستثمارية: وتتمثل في النقود المحصلة أو المدفوعة نتيجة للأنشطة الاستثمارية، مثل شراء الأصول الثابتة أو بيع الاستثمارات المالية.

- التدفقات النقدية من الأنشطة التمويلية: و تشمل الاموال المحصلة أو المدفوعة نتيجة لأنشطة التمويل، مثل إصدار الأسهم أو إصدار الأسهم.وتوضح هذه المكونات تدفق الاموال بين انشطة الشركة المختلفة . وتحدد الوضع المالي وكيفيه ادارة السيولة .

كيفية يتم حساب صافي التدفق النقدي ؟

صافي التدفق النقدي هو الفرق بين التدفقات النقدية الداخلة والخارجة خلال فترة زمنية معينة، يعكس كمية النقد الفعلي المتاح للشركة بعد تلبية جميع الالتزامات المالية.

يعتبر صافي التدفقات النقدية مؤشرًا على كمية النقد الفعلي الذي يتم توليده أو استهلاكه من قبل الشركة .

معادلة حساب صافي التدفق النقدي

صافي التدفق النقدي = التدفقات النقدية الناتجة عن الأنشطة التشغيلية + التدفقات النقدية الناتجة عن الأنشطة الاستثمارية + التدفقات النقدية الناتجة عن الأنشطة التمويلية.

مثال :

- المبيعات: 9000دولار

- تكلفة البضائع المباعة: 4000دولار

- الإيجار: 1,000 دولار

- الفواتير: 500 دولار

- شراء كتب جديدة: 2000 دولار

- بيع بعض الأثاث القديم: 300 دولار

- سحب أموال من البنك للاستثمار في مشروع جديد: 1500دولار

- ابدأ بالأرباح: 9000 – 4000= 5000 دولار

- اطرح المصروفات التشغيلية: 5000 – 1,000 – 500 = 3500 دولار

- التدفقات النقدية من الأنشطة التشغيلية = 3,500 دولار

- أضف إيرادات بيع الأصول الثابتة: 3,500 + 300 = 3200 دولار

- اطرح تكلفة شراء الأصول الثابتة الجديدة: 3200- 2000 = 1,200 دولار

- التدفقات النقدية من الأنشطة الاستثمارية = 1,200 دولار

- اطرح سحب الأموال من البنك: 1,200 – 1,000 = 200 دولار

- التدفقات النقدية من الأنشطة التمويلية = 200 دولار

حساب التدفقات النقدية بالطريقة المباشرة والغير مباشرة

الاختلاف بين الطريقة المباشرة والغير مباشرة في التدفقات النقدية يوجد فقط في الانشطه التشغيلية أما في القسمين الاخرين التمويلية والاستثمارية

فلا يوجد فرق والفرق بين الطريقة المباشرة والغير مباشرة يتمثل في الاتي :

- الطريقة المباشرة : تتمثل في عرض التدفقات النقدية الفعلية التي تؤثر علي التدفق النقدي مثل النقد الذي يتم تحصيله من العملاء ، وفوائد وارباح الاسهم المستلمة ، والنقد المدفوع للموظفين والنقد المدفوع للموردين ، والفوائد المدفوعة ، وضرائب الدخل المدفوعة.

- الطريقة الغير مباشرة : الطريقة غير المباشرة لحساب التدفقات النقدية تبدأ بحساب صافي الربح قبل الضرائب والفوائد المدفوعة، مع مصروفات إهلاك الأصول والمدفوعات للموردين واستلامات من العملاء. يتم ذلك بخصم أي زيادة في المخزون من المصروفات وإضافة أي نقص في المخزون إليها.

نسب التدفقات النقدية

هي مقاييس مالية تقارن بين التدفقات النقدية للشركة وعناصر أخرى في بياناتها المالية. تستخدم هذه النسب لتقييم قدرة الشركة على:

- سداد ديونها والتزاماتها.

- توليد النقد من عملياتها.

- تمويل نموها.

- توزيع الأرباح على المساهمين.

أهمية نسب التدفق النقدي

- تفيد المستثمرين على تقييم أرباح الشركة.

- تساعد الدائنين على تقييم قدرة الشركة على سداد ديونها.

- تشجع الإدارة على تحسين كفاءة استخدام الشركة للنقد.

أمثلة على نسب التدفق النقدي

- نسبة تغطية التدفق النقدي

- نسبة هامش التدفق النقدي

- نسبة تغطية الالتزامات المتداولة

- نسبة السعر إلى التدفق النقدي

- التدفق النقدي إلى صافي الدخل

الفرق بين التدفقات النقدية والارباح الفعلية

يعد كل من التدفق النقدي والربح مقياسًا هامًا للأداء المالي للشركة، لكنهما يختلفان في طبيعتهما ومفهومهما. غالبًا ما يساء فهم الفرق بينهما، مما قد يؤدي إلى اتخاذ قرارات مالية خاطئة

- التدفق النقدي هو صافي حركة النقد داخل وخارج الشركة خلال فترة زمنية محددة. يقاس التدفق النقدي من خلال رصد جميع التدفقات النقدية الداخلة (مثل المبيعات) والتدفقات النقدية الخارجة (مثل المدفوعات للموردين والموظفين).

- الربح هو الفرق بين الإيرادات (الأموال التي تجنيها الشركة من بيع منتجاتها أو خدماتها) والنفقات (الأموال التي تنفقها الشركة على تشغيل أعمالها). يظهر الربح مقدار الأموال المتبقية للشركة بعد دفع جميع النفقات

الفرق الرئيسي:

- الربح هو مقياس محاسبي، بينما التدفق النقدي هو مقياس مالي.

- الربح يظهر ربحية الشركة، بينما التدفق النقدي يظهر قدرة الشركة على الوفاء بالتزاماتها المالية.

- يمكن أن يكون الربح إيجابيًا بينما يكون التدفق النقدي سلبيًا والعكس صحيح.

الفرق بين قائمة التدفقات النقدية وقائمة الدخل

بيان الدخل وبيان التدفق النقدي هما عنصران من المكونات الثلاثة للبيان المالي ، والآخر هو الميزانية العمومية. على الرغم من أن كلاهما يختلف في أنواع المعلومات التي يعرضها

بيان الدخل

الذي يعكس أداء الشركة من خلال إيراداتها ونفقاتها وأرباحها ، وبيان التدفق النقدي الذي يعكس كيفية تدفق هذا الربح أو الخسارة في جميع أنحاء الشركة

كلاهما مرتبط ارتباطا وثيقا، و لا يمكن أن توجد قائمة التدفق النقدي بدون بيان الدخل ، لأنها تبدأ بصافي الدخل أو الخسارة المستمدة من بيان الدخل ، وتستمر في إظهار مدى جودة إدارة الشركة لمركزها النقدي.

التدفق النقدي

يوضح بيان التدفق النقدي المبلغ الدقيق للتدفقات النقدية الداخلة والخارجة للشركة ، إما شهريا أو ربع سنويا أو سنويا. وهو يسجل نتائج التشغيل الحالية والتغييرات في الميزانية العمومية، مثل الزيادات أو النقصان في حسابات القبض أو الحسابات المستحقة الدفع ، ولا يشمل البنود المحاسبية غير النقدية مثل الاستهلاك والإطفاء.

يأتي التدفق النقدي بشكل عام من الإيرادات المستلمة نتيجة للنشاط التجاري ، ولكن قد يتم زيادته بالأموال المتاحة نتيجة للائتمان.

يتم استخدام بيان التدفق النقدي لتحديد الجدوى والسيولة على المدى القصير للشركة ، وتحديدا مدى قدرتها على دفع فواتيرها للبائعين ينقسم بيان التدفق النقدي بشكل عام إلى ثلاثة أجزاء رئيسية:

- تقوم الأنشطة التشغيلية بتحليل التدفق النقدي للشركة من صافي الدخل أو الخسائر عن طريق تسوية صافي الدخل مع النقد الفعلي الذي تلقته الشركة أو استخدمته في أنشطتها التشغيلية.

- تظهر أنشطة الاستثمار التدفق النقدي من جميع الأنشطة الاستثمارية ، والتي تشمل عموما عمليات شراء أو بيع الأصول طويلة الأجل ، مثل الممتلكات والمصانع والمعدات ، بالإضافة إلى الأوراق المالية الاستثمارية.

- تظهر أنشطة التمويل التدفق النقدي من جميع أنشطة التمويل ، مثل النقد الذي يتم جمعه عن طريق بيع الأسهم والسندات ، أو الاقتراض من البنوك.

بيان الدخل

البيان المالي الأكثر شيوعا هو قائمة الدخل ، والذي يوضح إيرادات الشركة وإجمالي المصروفات ، بما في ذلك المحاسبة غير النقدية مثل الاستهلاك، إما شهريا أو ربع سنويا أو سنويا. يتم استخدام بيان الدخل لتحديد أداء الشركة ، وتحديدا مقدار الإيرادات التي حققتها ، والمصروفات التي حققتها، والربح أو الخسارة الناتجة من الإيرادات والمصروفات.

يرتبط بيان التدفق النقدي ببيان الدخل بصافي الربح وهو البند الأول من بيان التدفق النقدي.

ثم يتم استخدام الربح أو الخسارة في بيان الدخل لحساب التدفق النقدي من العمليات. يشار إلى هذا بالطريقة غير المباشرة.

يمكن أيضا استخدام تقنية أخرى ، تسمى الطريقة المباشرة ، لإعداد بيان التدفق النقدي.

في هذه الحالة ، يتم طرح الأموال المستلمة من الأموال التي يتم إنفاقها لحساب صافي التدفق النقدي.

الفرق بين قائمة التدفقات النقدية وقائمة الميزانية العمومية

الميزانية العمومية وبيان التدفق النقدي هما اثنان من البيانات المالية الثلاثة التي تصدرها الشركات للإبلاغ عن أدائها المالي.

يتم استخدام البيانات المالية من قبل المستثمرين ومحللي السوق والدائنين لتقييم الصحة المالية للشركة والأرباح المحتملة.

بينما تظهر الميزانية العمومية ما تملكه الشركة وتدين به ، يسجل بيان التدفق النقدي الأنشطة النقدية للفترة. تظهر الميزانية العمومية ما تمتلكه الشركة في شكل أصول وما تدين به في شكل خصوم.

تظهر الميزانية العمومية أيضا مقدار الأموال المستثمرة من قبل المساهمين المدرجين ضمن حقوق المساهمين.

يوضح بيان التدفق النقدي التدفقات النقدية الداخلة والخارجة للشركة خلال فترة.

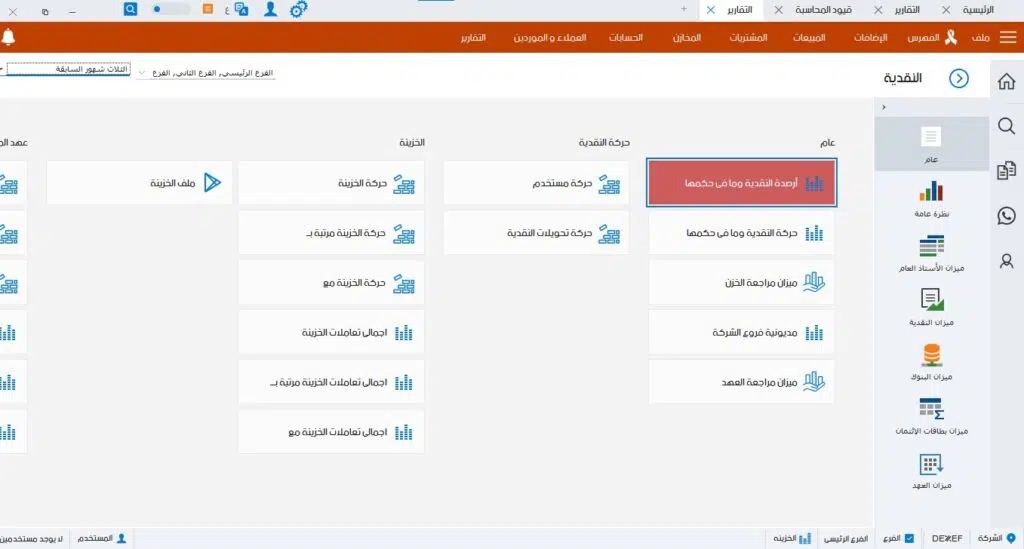

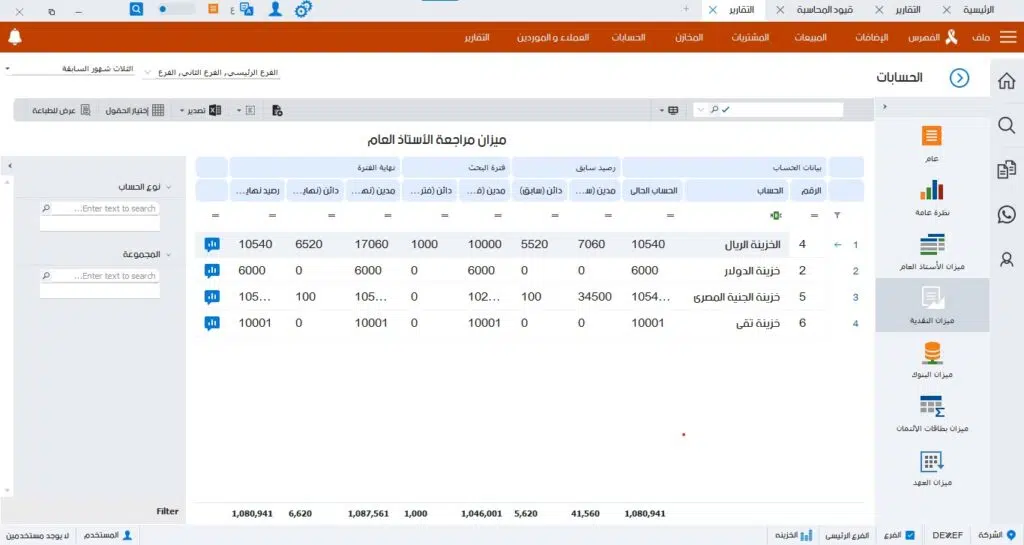

قوائم التدفقات النقدية مع DEXEF

التدفقات النقدية هي جزء مهم من إدارة الشؤون المالية لأي شركة، وتتبع التدفقات النقدية يعني مراقبة الأموال الواردة والخارجة من وإلى الشركة خلال فترة زمنية محددة. مع

DEXEF، يمكنك تتبع التدفقات النقدية بدقة من خلال الميزات المتقدمة المتاحة في النظام. هنا خطوات عامة حول كيفية إدارة التدفقات النقدية باستخدام برنامج محاسبة DEXEF:

-

إعداد النظام

تأكد من أنك قد قمت بتثبيت وتحديث برنامج DEXEF بشكل صحيح.

ادخل إلى النظام وأدخل البيانات الأساسية للشركة.

-

إدخال المعاملات المالية

أدخل جميع المعاملات المالية اليومية بما في ذلك الفواتير والإيصالات والمصاريف. تأكد من إدخال كافة التفاصيل المتعلقة بهذه المعاملات مثل التاريخ، المبلغ، الجهة المستفيدة، والسبب.

-

إنشاء تقارير التدفقات النقدية

- انتقل إلى قسم التقارير في برنامج DEXEF.

- اختر “تقرير التدفقات النقدية”.

- حدد الفترة الزمنية التي ترغب في تتبع التدفقات النقدية لها.

- قم بتوليد التقرير لتحصل على عرض مفصل لكل التدفقات النقدية الداخلة والخارجة.

- تحليل التدفقات النقدية

- قم بمراجعة التقارير لتحليل التدفقات النقدية.

- تحقق من المصادر الرئيسية للإيرادات وأهم بنود المصروفات.

- استخدم هذه البيانات لتحديد المجالات التي يمكن تحسينها لإدارة نقدية أفضل.

وسوف نختم حديثنا

بهذه الطريقة، تظهر قوائم التدفقات النقدية كأداة قوية لفهم صحة واستدامة الشركة، فهي تنير الطريق لاتخاذ القرارات الاستراتيجية بثقة ووعي متزايد

إذا كنت تبحث عن نافذة واضحة إلى صحة الشركة المالية، فإن قوائم التدفقات النقدية توفر تحليلاً شاملاً ولا غنى عنه يمكن أن يساعدك في تحقيق أهدافك المالية بنجاح.

في المقال، فإن فهم قائمة التدفقات النقدية يمثل الأساس الحقيقي لتحقيق التوازن بين الإيرادات والمصروفات وإدارة النقد بكفاءة، مما يمنح الشركة القدرة على التحكم والنمو المستدام.

عندما تنظر إلى قوائم التدفقات النقدية، لا تنظر فقط إلى الأرقام، بل انظر إلى القصة التي ترويها – قصة استدامة ونمو وازدهار الشركة في عالم مالي دائم التغير.

في النهاية، يجب أن نتذكر أن قوائم التدفقات النقدية ليست مجرد أرقام، بل هي نافذة تفتح على حكاية الشركة المالية وتوجهها المستقبلي، وبفهم دقيق واستخدام صائب، يمكن للشركات أن تحول تحليلاتها إلى فرص للنمو والتطور المستدام.