الضريبة الانتقائية هي نوع من الضرائب تفرض على فئة محددة من السلع والخدمات التي يُعتبر تداولها ضارًا بالصحة العامة أو بالبيئة. تشمل هذه السلع عادة المشروبات الغازية، ومشروبات الطاقة، ومنتجات التبغ ومشتقاته، بالإضافة إلى الأجهزة الإلكترونية المتعلقة بالتدخين والسوائل المستخدمة فيها.

الشخص الذي يتحمل الضريبة الانتقائية هو المنتج، المستورد، والفرد الحائز على السلع الانتقائية في وضع معلق للضريبة، بالإضافة إلى الفرد الحائز على السلع الانتقائية في المرحلة الانتقالية.

سنتناول في هذا المقال السلع و الخدمات المطبق عليها الضريبة الانتقائية و المعفاة منها كما نوضح كيفية التسجيل فيها و طريقه حسابها و المزيد .. انضم الينا .

أهمية الضريبة الانتقائية و اسباب فرضها .

أولا الأهمية :

تكمن أهمية الضريبة الانتقائية في تحفيز الناس على تجنب استهلاك السلع غير الصحية أو الضارة بالبيئة، من خلال زيادة تكلفتها وبالتالي تقليل جاذبيتها. بجانب هذا الهدف الأساسي، يأتي هدف ثانوي يتمثل في تعزيز الإيرادات الحكومية، التي يمكن استخدامها لتمويل الخدمات العامة والمشاريع البنية التحتية.

ثانيا أسباب فرضها:

- تحسين الصحة العامة: تهدف الضريبة الانتقائية إلى تقليل حالات الأمراض الصحية الناتجة عن استهلاك المواد الضارة مثل النيكوتين والسكريات المركزة.

- حماية الصغار: يشمل دور الضريبة الانتقائية حماية الأطفال من التعود على التدخين واستهلاك المشروبات الصناعية الضارة.

- تعزيز الاستثمار: من خلال فرض رسوم على صناعة واستيراد المواد الضارة، يمكن تحفيز الاستثمار في قطاعات أخرى أكثر فائدة وربحًا.

- تغيير النمط الاستهلاكي: يُشجع المستهلكين على التفكير في بدائل صحية وأقل تكلفة، مما يعزز تغيير النمط الاستهلاكي في المملكة العربية السعودية.

- تحقيق الاستدامة المالية: تعتبر الضريبة مصدرًا لزيادة الإيرادات الحكومية، والتي يمكن استخدامها لتمويل خدمات صحية للمدخنين نتيجة لتأثيرات التدخين السلبية.

- الالتزام بالاتفاقيات الدولية: تظهر المملكة الالتزام بتطبيق اتفاقيات الأمم المتحدة التي تعمل على محاربة استهلاك المنتجات الضارة.

السلع الخاضعة للضريبة الانتقائية .

1. المشروبات الغازية: جميع المشروبات التي تحتوي على الغاز، باستثناء المياه الغازية غير المنهكة.

2. مشروبات الطاقة: جميع الأنواع التي تُباع بغرض تقديم تحفيز ذهني أو بدني، وقد تحتوي على مواد منبهة مثل الكافيين، التورين.

3. التبغ ومنتجاته: يتم فرض الضريبة الانتقائية على جميع منتجات التبغ، بما في ذلك السجائر والسيجار والتبغ المعسل.

4. الأجهزة الإلكترونية للتدخين والسوائل المستخدمة فيها: يشمل هذا النوع من الأجهزة المعروفة بالسجائر الإلكترونية، بالإضافة إلى السوائل المستخدمة فيها.

5. المشروبات المحلاة: تشمل المشروبات التي تحتوي على أي نوع من المحليات، سواء كانت محليات صناعية أو طبيعية.

السلع المعفاة من الضريبة الانتقائية .

1. الحليب والألبان، وما ينتج عنهم من منتجات، والمشروبات التي تحتوي على مكونات أخرى ولكن الحليب بنسبة 75% فيما أكثر.

2. الحليب الصناعي المخصص كبديل للرضاعة الطبيعية.

3. الحليب النباتي كـ فول الصويا.

4. الحليب الصناعي الذي يقدم للحيوانات كغذاء لهم.

5. العصائر الطبيعية بشكل كلي.

6. عصائر الفواكه المجففة.

7. المشروبات غير المعلبة أو الصناعية، كالتي تقدم في المطاعم في أكواب مفتوحة.

8. المشروبات التي لها أغراض طبية.

9. المشروبات التي تحتوي على سكر طبيعي كمشروبات عصير الفاكهة، حيث تحتوي الفاكهة على سكر طبيعي.

نسب الضريبة الانتقائية المطبقة على السلع المختلفة.

نسب الضريبة الانتقائية المطبقة على السلع المختلفة تختلف وفقًا لنوع السلعة ومدى ضررها الصحي المحتمل. فيما يلي النسب التي تم تحديدها في السعودية والإمارات:

1. المشروبات الغازية: تُفرض ضريبة بنسبة 50% من قيمة البيع في كل من السعودية والإمارات.

2. مشروبات الطاقة: تتعرض لضريبة بنسبة 100% من قيمة البيع في البلدين.

3. التبغ ومنتجاته: يتم فرض ضريبة بنسبة 100% على جميع منتجات التبغ في البلدين.

4. الأجهزة الإلكترونية للتدخين والسوائل المستخدمة فيها: يتم تحصيل ضريبة بنسبة 100% على هذه السلع في الإمارات.

5. المشروبات المحلاة: يتم تطبيق ضريبة بنسبة 50% على هذه السلع في الإمارات.

حساب الضريبة الانتقائية.

في المملكة العربية السعودية: يقدم المنتجون إقرار ضريبي كل شهرين خلال السنة المالية، يشمل كل إقرار ست فترات ضريبية عن البضائع المُعرضة للتداول من تاريخ الإنتاج. وعلى المستوردين دفع الضريبة على السلع الانتقائية لكل بيان جمركي. بعد ذلك، تقوم الهيئة بمراجعة صحة حساب الضريبة للبيانات الجمركية خلال تلك الفترة وتطلب من المستوردين تصويب أي اختلافات تظهر.

في الإمارات العربية المتحدة: يتم حساب الضريبة بناءً على النسب المحددة لكل سلعة انتقائية. وتبلغ النسب 50% للمشروبات الغازية والمشروبات المحلاة، وتصل إلى 100% لمنتجات التبغ، ومشروبات الطاقة، والأجهزة الإلكترونية للتدخين، بالإضافة إلى السوائل المستخدمة فيها.

مثال عملي :

الضريبة الانتقائية تكون في شكل نسبة، ويتم احتسابها بطريقة رياضية بسيطة، نأخذ مثال لتوضيحها:

لو كان لديك محل يبيع مشروب طاقة سعره 20 ريال ونسبة الضريبة المفروضة عليه 100%

ستكون قيمة الضريبة: 20*100% = 20 ريال.

أي سيكون سعر البيع 40 ريال وهو ضعف سعر المشروب قبل فرض ضريبة السلع الانتقائية.

كيفية التسجيل في الضريبة الانتقائية .

الإجراءات المطلوبة للتسجيل في نظام الضريبة الانتقائية تتضمن خطوات محددة يجب اتباعها، وذلك وفقًا للقوانين والتشريعات الضريبية المعمول بها في كل بلد. فيما يلي تلخيص للخطوات الرئيسية التي قد تكون ضرورية لهذا الغرض:

1. التعرف على الشروط: قبل الشروع في عملية التسجيل، يجب على المستفيد فهم الشروط والمتطلبات المطلوبة. يشمل ذلك فهم نطاق السلع أو الخدمات التي تخضع للضريبة الانتقائية والحد الأدنى للمبيعات أو العمليات التي تستدعي التسجيل.

2. الإعداد للتسجيل: ينبغي على المستفيد جمع وتنظيم الوثائق اللازمة للتسجيل، مثل معلومات الاتصال، وتفاصيل الأعمال التجارية، وتفاصيل حول السلع أو الخدمات المقدمة.

3. تقديم طلب التسجيل: بعد جمع الوثائق والمعلومات المطلوبة، يتم تقديم طلب التسجيل عبر القنوات الإلكترونية المخصصة من قبل السلطة الضريبية المعنية.

4. تأكيد التسجيل: بعد استلام السلطة الضريبية للطلب، يتم مراجعته وإصدار تأكيد للتسجيل، يتم إرساله إلكترونيًا أو عبر البريد.

5. الامتثال للقواعد: بعد التسجيل، يجب على المستفيد الالتزام بقواعد الضريبة الانتقائية وضرورة دفع الضرائب المستحقة في الوقت المحدد.

من المهم أن يكون للأفراد والشركات الالتزام بمتابعة وتحديث المعلومات بانتظام، والامتثال لأي تغييرات قد تحدث في القوانين واللوائح الضريبية.

كيفية تقديم الإقرار الضريبي للضريبة الانتقائية.

لتقديم الإقرار الضريبي للضريبة الانتقائية في المملكة السعودية اتبع الخطوات التالية :

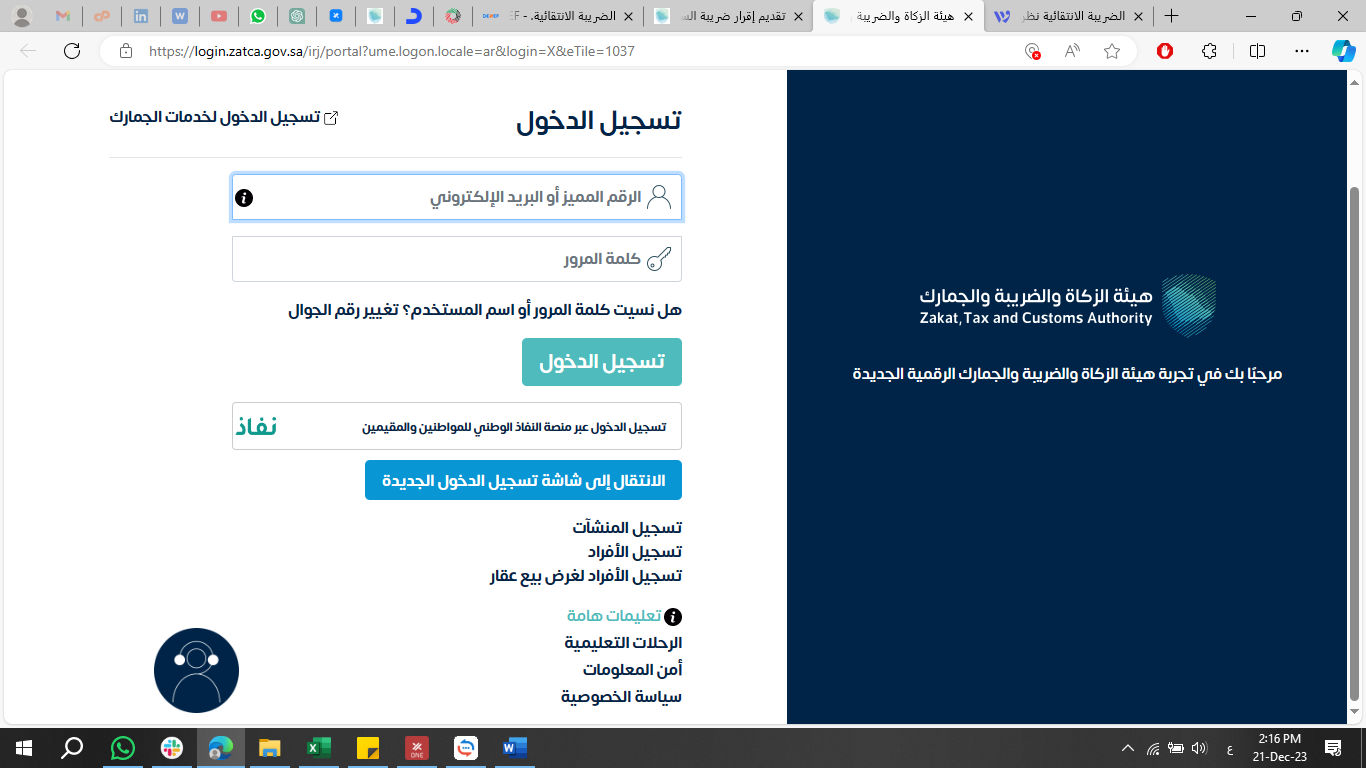

1.ادخل على خدمة تقديم إقرار ضريبة السلع الانتقائية بالضغط هنا .

2.سجل الدخول لحسابك بالبوابة الإلكترونية للهيئة.

3.ادخل على أيقونة (الضرائب غير المباشرة).

4.ادخل على أيقونة (الإقرارات الضريبية).

5.اختر الإقرار من القائمة الجانبية، ومن ثم عبئه وقدمه.

6.يتم استلام إشعار التقديم مع إمكانية تحميل نموذج الإقرار المعبأ.

7.بعد مراجعة الإقرار من قبل موظف الهيئة، يتم إصدار فاتورة السداد

العواقب المحتملة لعدم الالتزام بدفع الضريبة الانتقائية

الالتزام بالقوانين الضريبية يُعتبر جزءًا حيويًا من المسؤولية الاقتصادية للأفراد والشركات. يمكن أن يؤدي عدم الالتزام بدفع الضريبة الانتقائية إلى عواقب قانونية جسيمة، حيث قد تفرض السلطات الضريبية رسومًا أو غرامات كبيرة على المخالفين. هذه العواقب قد تشمل أيضًا تطبيق عقوبات جنائية.

إلى جانب ذلك، يمكن أن يؤدي الالتزام بالقوانين الضريبية إلى تفادي العواقب السلبية الأخرى، مثل فقدان الحق في الحصول على التراخيص أو القروض الحكومية. بالإضافة إلى ذلك، قد يتسبب عدم الالتزام في استبعاد الشركات من المنافسة على العقود الحكومية.

في سياق الشركات، قد تؤثر عدم الالتزام بالقوانين الضريبية سلبًا على سمعتها التجارية، مما يؤدي إلى تداول سلبي للشركة في السوق. يُشدد على أهمية فهم قواعد الضريبة الانتقائية والالتزام بها لتقليل المخاطر المترتبة على عدم الالتزام.