دعنا نلقي نظرة على موضوع يبدو على السطح بسيطًا ولكنه في الواقع يحمل الكثير من الأهمية في العالم المالي، وهو حساب رأس المال، معظمنا قد نسمع هذا المصطلح بانتظام في حياتنا اليومية، ولكن هل فعلًا ندرك مدى أهميته؟ إن فهم الأساسيات والتحكم في هذا المفهوم يمكن أن يكون له تأثير كبير على نجاحنا المالي.

في هذا المقال، سنستكشف مفهوم حساب رأس المال بشكل أعمق، ونعرض كيفية تطبيقه بشكل فعال في حياتنا المالية اليومية.

سنقدم نصائح قيمة واستراتيجيات عملية للمساعدة في فهم هذا المفهوم بشكل أفضل، وكيفية الاستفادة القصوى منه في تحقيق أهدافنا المالية.

إذا كنت ترغب في تحسين إدارتك المالية وبناء أساس مالي قوي، فإن هذا المقال سيكون لك دليلًا قيمًا.

ما هو رأس المال

رأس المال هو مصطلح واسع يمكن أن يصف أي شيء يمنح قيمة أو منفعة لأصحابه، مثل المصنع وآلاته، أو الملكية الفكرية مثل براءات الاختراع، أو الأصول المالية لشركة أو فرد.

في حين أن المال نفسه يمكن تفسيره على أنه رأس مال، إلا أن رأس المال يرتبط في كثير من الأحيان بالنقد الذي يتم استخدامه لأغراض إنتاجية أو استثمارية.

بشكل عام، يعد رأس المال عنصرًا حاسمًا في إدارة الأعمال التجارية يومًا بعد يوم وتمويل نموها المستقبلي.

قد يستمد رأس المال التجاري من عمليات الشركة أو يتم جمعه من الديون أو تمويل الأسهم. تشمل المصادر الشائعة لرأس المال ما يلي:

- مدخرات شخصية

- الأصدقاء والعائلة

- المستثمرين الملائكة

- أصحاب رأس المال الاستثماري (VC)

- الشركات

- القروض الخاصة

- العمل أو العمليات التجارية

- طرح أسهم للاكتتاب العام

فرأس المال هو الثروة على شكل أموال أو أصول تستثمرها في مشروع تجاري بهدف توليد المزيد من الدخل. عندما تستثمر رأس المال ، يكون ذلك إما لتوسيع نطاق العمل أو لسداد الديون الحالية للشركة.

أنواع رأس المال

فيما يلي أهم أربعة أنواع من رأس المال التي تركز عليها الشركات بمزيد من التفصيل:

-

رأس مال الدين

يمكن للأعمال التجارية الحصول على رأس المال عبر الاقتراض، وهو ما يعرف برأس المال الدين، ويمكن الحصول عليه من مصادر خاصة أو حكومية.

بالنسبة للشركات القائمة، فإن هذا يتضمن غالبًا الاقتراض من البنوك والمؤسسات المالية الأخرى، أو إصدار السندات.

أما بالنسبة للشركات الصغيرة التي تبدأ بميزانية محدودة، فيمكن أن تشمل مصادر رأس المال أصدقاء وعائلة، ومقرضين عبر الإنترنت، وشركات بطاقات الائتمان، وبرامج القروض الفيدرالية.

يجب على الشركات أن تمتلك تاريخ ائتماني نشط للحصول على رأس المال الدين. يتطلب رأس المال المدين سدادًا منتظمًا مع فوائد.

تختلف أسعار الفائدة حسب نوع رأس المال الذي تم الحصول عليه وتاريخ الائتمان للمقترض.

بينما ينظر الأفراد إلى الدين باعتباره عبئًا، تنظر الشركات إليه كفرصة، على الأقل إذا لم يخرج الدين عن السيطرة.

فهو الطريقة الوحيدة التي يمكن لمعظم الشركات من خلالها الحصول على مبلغ مقطوع كبير بما يكفي لتغطية تكاليف استثمار كبير في المستقبل. لكن يجب على الشركات والمستثمرين المحتملين مراقبة نسبة الدين إلى رأس المال لتجنب التعمق أكثر من اللازم.

إصدار السندات يعتبر وسيلة مفضلة للشركات لجمع رأس المال الدين، خاصة عندما تكون أسعار الفائدة السائدة منخفضة، مما يجعل الاقتراض أرخص.

-

رأس المال السهمي

رأس المال السهمي يمكن أن يأتي في عدة أشكال. عادة، يتم التمييز بين الأسهم الخاصة، والأسهم العامة، والأسهم العقارية.

عادة ما يتم تنظيم الأسهم الخاصة والعامة في شكل أسهم في الشركة. والفرق الوحيد هنا هو أن الأسهم العامة يتم رفعها عن طريق إدراج أسهم الشركة في البورصة بينما يتم رفع الأسهم الخاصة بين مجموعة مغلقة من المستثمرين.

عندما يشتري مستثمر فردي أسهمًا، فإنه يوفر رأس مال الشركة. تأتي أكبر التطورات في عالم جمع رأس المال

-

رأس المال العامل

رأس المال العامل للشركة هو أصولها الرأسمالية السائلة المتاحة للوفاء بالالتزامات اليومية. ويتم حسابه من خلال التقييمين التاليين:

الموجودات المتداولة المطلوبات المتداولة

الحسابات المدينة + المخزون – الحسابات الدائنة

يقيس رأس المال العامل سيولة الشركة على المدى القصير. وبشكل أكثر تحديدًا، فهو يمثل قدرته على تغطية ديونه وحساباته الدائنة والالتزامات الأخرى المستحقة خلال سنة واحدة.

لاحظ أن رأس المال العامل يتم تعريفه على أنه أصول متداولة مطروحًا منها التزاماته المتداولة. الشركة التي لديها التزامات أكثر من الأصول يمكن أن تعاني قريبًا من نقص رأس المال العامل.

-

رأس المال التجاري

يحتاج أي عمل تجاري إلى قدر كبير من رأس المال لتشغيله وتحقيق عوائد مجزية. يعد تحليل الميزانية العمومية أمرًا أساسيًا لمراجعة وتقييم رأس المال التجاري.

رأس المال التجاري هو مصطلح تستخدمه شركات الوساطة والمؤسسات المالية الأخرى التي تجري عددًا كبيرًا من الصفقات يوميًا. رأس المال التجاري هو مبلغ المال المخصص لفرد أو شركة لشراء وبيع الأوراق المالية المختلفة.

قد يحاول المستثمرون إضافة رأس مالهم التجاري من خلال استخدام مجموعة متنوعة من أساليب تحسين التجارة. تحاول هذه الأساليب تحقيق أفضل استفادة من رأس المال من خلال تحديد النسبة المثالية من الأموال للاستثمار في كل صفقة.

الفرق بين رأس المال العامل ورأس المال المستثمر

رأس المال العامل ورأس المال المستثمر هما مصطلحان مهمان في المالية والاقتصاد. لنشرح الفارق بينهما ونقدم مثالًا عمليًا:

رأس المال العامل

يعد مؤشرًا هامًا للكفاءة التشغيلية والسيولة والصحة المالية للشركة على المدى القصير. وإذا كانت الشركة تمتلك رأس المال العامل الإيجابي بما يكفي، فمن المحتمل أن تتمكن من النمو والاستثمار، باستخدام الأموال التي تتوفر لديها. لكن إذا كانت الأصول الحالية للشركة أقل من التزاماتها الحالية، فقد تواجه صعوبات في سداد الديون أو توسيع نطاق أعمالها، وقد تصل حتى إلى حالة الإفلاس.

يتم حساب رأس المال العامل عن طريق خصم الأصول المتداولة من التزامات الشركة المتداولة. وتشمل الأصول المتداولة تلك التي يتوقع تحويلها إلى نقد أو بيعها في غضون عام واحد على الأكثر، بينما تشمل التزامات المتداولة تلك التي يجب سدادها خلال فترة تتراوح بين أقل من عام وحتى اثني عشر شهرً.

رأس المال المستثمر

هو يمكن أن يشير إما إلى الاستثمار المالي الذي يتم من خلال تقديم مبالغ نقدية أو من خلال شراء حصص أو إلى الاستثمار في أصول مادية تستخدم لتعزيز النمو أو الكفاءة التشغيلية. ويتطلب توفير الأموال اللازمة لرأس المال الاستثماري جهودًا من مصادر متعددة، بما في ذلك المستثمرين، وشركات الاستثمار، والمؤسسات المالية الأخرى، ويستخدم عادة لتطوير وتسويق المنتجات الجديدة أو توسيع نشاط الشركة.

مثال عملي للتوضيح

| لنفترض أن لديك شركة صغيرة تعمل في صناعة الأثاث. لتوضيح الفارق بين رأس المال العامل ورأس المال المستثمر، دعونا نقدم مثالاً:

رأس المال العامل: نقد رأس المال: $50,000 حسابات دائنة (مثل المستحقات للمبيعات): $30,000 مخزون: $20,000 إذاً، رأس المال العامل = $50,000 + $30,000 + $20,000 = $100,000 رأس المال المستثمر: أصول ثابتة (مثل معدات الإنتاج): $200,000 أصول متداولة (مثل المخزون): $20,000 إذاً، رأس المال المستثمر = $200,000 + $20,000 = $220,000 |

معادلة العائد على راس المال المستثمر

حساب العائد على رأس المال المستثمر (Return on Invested Capital – ROIC) يعد من أهم المؤشرات المالية التي تساعد في تقييم كفاءة الشركة في استخدام رأس المال لتحقيق الأرباح. هناك عدة طرق لحساب ROIC، ولكن الصيغة الأساسية هي:

الطريقة الأساسية لحساب العائد على رأس المال المستثمر (ROIC):

- = ROIC صافي الربح بعد الضرائب / رأس المال المستثمر

الخطوات التفصيلية لحساب ROIC:

- حساب صافي الربح بعد الضرائب (Net Operating Profit After Taxes – NOPAT):

- NOPAT=صافي الربح التشغيلي× (1−معدل الضريبة)

– صافي الربح التشغيلي يمكن أن يحسب عن طريق طرح جميع المصاريف التشغيلية (باستثناء الضرائب والفوائد) من الإيرادات.

- حساب رأس المال المستثمر (Invested Capital):

- رأس المال المستثمر=إجمالي الأصول − الخصوم المتداولة

– أو يمكن حسابه عن طريق:

-

- رأس المال المستثمر=حقوق المساهمين + الدين طويل الأجل

– يتضمن رأس المال المستثمر كل من حقوق المساهمين والديون التي تستخدمها الشركة لتمويل عملياتها.

أمثلة على حساب ROIC:

مثال 1:

| – صافي الربح التشغيلي: 200,000 ريال

معدل الضريبة: 25% إجمالي الأصول: 1,000,000 ريال الخصوم المتداولة: 200,000 ريال حساب NOPAT: NOPAT=200,000×(1−0.25)=150,000 حساب رأس المال المستثمر: رأس المال المستثمر = 1,000,000 – 200,000 = 800,000 حساب ROIC: ROIC=(150000/800000)=0.1875 |

مثال 2:

خصائص راس المال العاملرأس المال العامل (Working Capital) يعد مؤشراً مالياً أساسياً يستخدم لقياس قدرة الشركة على تلبية التزاماتها المالية القصيرة الأجل وإدارة عملياتها التشغيلية بشكل فعال. وتتمثل خصائص رأس المال العامل في العناصر التالية:

-

الأصول المتداولة (Current Assets):

تشمل النقدية وما يعادلها، والأوراق المالية المتداولة، والمخزون، والمدينون والمستحقون، والأصول الأخرى التي يمكن تحويلها إلى نقد خلال دورة التشغيل.

-

الالتزامات المتداولة (Current Liabilities):

تشمل الديون والتزامات القصيرة الأجل التي يتعين سدادها خلال دورة التشغيل، مثل الديون التجارية والديون المستحقة للدفع والمصروفات المستحقة.

-

صافي رأس المال العامل (Net Working Capital):

هو فارق بين الأصول المتداولة والالتزامات المتداولة، ويمثل القدرة الصافية للشركة على تلبية التزاماتها القصيرة الأجل بموجوداتها.

-

إدارة الدورة النقدية (Cash Conversion Cycle):

يعدّ مؤشراً هاماً يقيس مدى كفاءة إدارة الشركة لعملياتها التشغيلية، حيث يقيس الفترة الزمنية التي تستغرقها موجودات الشركة (من الشراء إلى الدفع) مقابل الفترة الزمنية التي تستغرقها المبيعات (من البيع إلى التحصيل).

-

التحسين المستمر والتكيفية :

يجب أن تكون شركة قادرة على تحسين إدارتها لرأس المال العامل بشكل مستمر للتكيف مع التغيرات في السوق والظروف الاقتصادية.

-

الاستخدام الأمثل للموارد المالية :

يتطلب إدارة فعالة لرأس المال العامل استخدامًا موازنًا للموارد المالية، حيث يجب تحقيق توازن بين توفير المبالغ اللازمة لتشغيل الأعمال وتحقيق الأرباح، وبين الحفاظ على مستوى مناسب من السيولة المالية.أنواع رأس المال العاملفي أبسط صوره، رأس المال العامل هو الفرق بين الأصول المتداولة والخصوم المتداولة. ومع ذلك، قد تكون الأنواع المختلفة من رأس المال العامل مهمة للشركة لفهم احتياجاتها على المدى القصير بشكل أفضل. رأس المال العامل الدائم:رأس المال العامل الدائم هو مقدار الموارد التي ستحتاجها الشركة دائمًا لتشغيل أعمالها دون انقطاع. هذا هو الحد الأدنى من الموارد قصيرة الأجل الحيوية لعمليات الشركة. رأس المال العامل العادي:رأس المال العامل العادي هو أحد مكونات رأس المال العامل الدائم. إنه جزء من رأس المال العامل الدائم المطلوب للعمليات اليومية ويشكل الجزء الأكثر أهمية من رأس المال العامل الدائم. احتياطي رأس المال العامل:رأس المال العامل الاحتياطي هو المكون الآخر لرأس المال العامل الدائم. قد تحتاج الشركات إلى مبلغ إضافي من رأس المال العامل المتاح لحالات الطوارئ أو الموسمية أو الأحداث غير المتوقعة. تقلب رأس المال العامل:قد تكون الشركات مهتمة بمعرفة فقط ما هو رأس المال العامل المتغير. على سبيل المثال، قد تختار الشركات دفع ثمن المخزون لأنه تكلفة متغيرة . ومع ذلك، قد يكون على الشركة التزام شهري يتعلق بالتأمين، وليس لديها خيار رفضه. إن تقلب رأس المال العامل يأخذ في الاعتبار فقط الالتزامات المتغيرة التي تتمتع الشركة بالسيطرة الكاملة عليها. إجمالي رأس المال العامل:إجمالي رأس المال العامل هو ببساطة المبلغ الإجمالي للأصول المتداولة للشركة قبل النظر في أي التزامات قصيرة الأجل. صافي رأس المال العامل:صافي رأس المال العامل هو الفرق بين الأصول المتداولة والخصوم المتداولة.أهمية حساب رأس المال العامل

-

إدارة السيولة:

تحتاج الشركات إلى نقد (سيولة) كافية لتشغيلها اليومي. ميزة رأس المال العامل هي أنه يساعد على تلبية هذه الحاجة. ومن خلال تقييم متطلبات رأس المال العامل، تحصل الإدارة المالية على فكرة واضحة عن وضعها المالي. وبالتالي يمكنهم ترتيب الأموال وفقًا لذلك، وبالتالي ضمان السيولة الكافية والتدفق النقدي للعمليات اليومية. وبخلاف ذلك، قد تؤثر مشكلات السيولة على عمليات الشركة وصورة العلامة التجارية.

-

تحقيق الربح على المدى القصير:

في بعض الأحيان، قد يكون لدى الشركة أموال زائدة. عند تقييم رأس المال العامل، إذا كانت الشركة لديها نسبة أصول متداولة عالية، فهذا يعني أن لديها أموالًا أكثر من متطلبات رأس المال العامل. يمكن للشركة استثمار الأموال الفائضة لتحقيق أرباح قصيرة الأجل.

-

يساعد على اتخاذ القرار:

رأس المال العامل مهم للأعمال التجارية لأنه يساعد على اتخاذ قرارات سليمة. يساعد رأس المال العامل في حساب متطلبات الصندوق اليومية. فهو يساعد الشركة على تقييم وضع صندوقها الحالي. وبالتالي يمكن للشركة أن تقرر بشكل فعال مقدار ومصدر الأموال. إن الاستفادة من قرض رأس المال العامل يعني أنه يمكن للشركة أن تتمكن بشكل فعال من التغلب على أي قصور في متطلبات رأس المال العامل لتمويل عملياتها اليومية.

-

تقييم الأداء المالي:

يعتبر حساب رأس المال العامل مؤشراً رئيسياً لأداء الشركة وقدرتها على إدارة أصولها والتزاماتها بفعالية، مما يساعد على تحديد الأداء المالي العام والاستراتيجيات المستقبلية.ما هو صافي رأس المال العامل؟صافي رأس المال العامل، المعروف أيضًا باسم NWC يستخدم لتقدير الوضع المالي للشركة على المدى القصير. يعرض هذا المؤشر فارقًا بين الأصول المتداولة والالتزامات المتداولة لدى شركة المياه الوطنية، والمبلغ المتبقي يعتبر رأس المال العامل المتاح للشركة في المستقبل القريب بالدولار.من المهم أن نتذكر أن الأصول والالتزامات المتداولة لها إطار زمني محدد – الأصول المتداولة هي الموارد التي يمكن تحويلها بسهولة إلى نقد خلال عام، بينما الالتزامات المتداولة هي الديون المستحقة خلال عام واحد. ومع ذلك، تتغير هذه الأرقام بشكل متكرر خلال السنة. ولذلك، يتبع بعض الشركات بانتظام NWC ويتم تمثيلها بيانيًا لإظهار اتجاهات الشركة..مكونات رأس المال العامل هناك أربع مكونات لرأس المال العامل، وكلها مهمة: الحسابات الدائنة، والحسابات المدينة، والمخزون، والنقد أو ما يعادله. وفيما يلي شرح لمكونات رأس المال العامل. الحسابات الدائنةهي ديون قصيرة الأجل يجب على الشركة دفعها لدائنيها. عند محاولة تحديد المبلغ الإجمالي للأموال المستحقة من خلال الديون قصيرة الأجل، تأكد من إضافة أي شيء سيتعين عليك دفعه في العام المقبل أو نحو ذلك. أي شيء خارج هذا الإطار الزمني لن يؤثر على رأس المال العامل الحالي لديك.تتضمن بعض أنواع العناصر التي قد تأخذها في الاعتبار عند حساب حساباتك المستحقة الدفع ما يلي:

- الطاقة أو الوقود

- تأجير

- مدفوعات الضرائب القادمة

- الرهن العقاري أو القروض

إن معرفة عدد حساباتك المستحقة الدفع سيساعدك على تحديد ما إذا كان لديك الوسائل اللازمة لتوسيع عملك أو إنشاء منتج جديد بالإضافة إلى ما تدين به بالفعل. .الحسابات المدينةتشمل الحسابات المدينة أي أموال مستحقة لشركتك لم يتلقها عملك بعد. ومن بينها:

- الشيكات غير المصرفة

- فتح الفواتير

- الفوائد المستحقة، حتى لو لم تتم إضافتها بعد إلى الفاتورة

من المهم تحديد حساباتك المستحقة القبض عند حساب رأس المال العامل الخاص بك لأنه على الرغم من عدم وجود هذا المال في متناول يدك في الوقت الحالي، إلا أنك تتوقع الحصول عليه خلال العام المقبل. بمجرد استلامها، يمكن تحويلها إلى أموال نقدية يمكنك استخدامها. المخزونإذا كان عملك يبيع البضائع، فسوف تحتاج إلى أخذها في الاعتبار عند حساب رأس المال العامل الخاص بك. يتم احتساب المخزون الخاص بك ضمن أصولك لأنك تتوقع بيعها وتحويلها إلى أموال نقدية لعملك. تأكد من حساب ما هو أكثر من مجرد البضائع الموجودة على رفوفك؛ يمكنك أيضًا حساب البضائع الإضافية الموجودة لديك في المخزن والبضائع التي طلبتها ولكن لم تستلمها بعد. .النقد والنقد المعادليعد النقد أمرًا رائعًا بالنسبة للأعمال التجارية لأنه أموال متاحة يمكن للشركة استخدامها لدفع الفواتير لمرة واحدة أو النفقات التشغيلية الأخرى التي تنشأ. معادلات النقد هي أصول يمكن تحويلها إلى نقد بسرعة دون خسارة كبيرة في القيمة. وتشمل هذه:

- الاسهم والسندات

- تمويل لسوق المال

- مجمعات إدارة النقد

- أذون الخزانة

احتياجات رأس المال العامل احتياجات رأس المال العامل تشمل العناصر التي تحتاجها الشركة لتشغيل أعمالها بشكل فعال ولتلبية التزاماتها المالية القصيرة الأجل. هذه الاحتياجات تختلف حسب نوع الصناعة وحجم الشركة، لكن بشكل عام تشمل:

-

تمويل العمليات اليومية:

يحتاج رأس المال العامل إلى تمويل العمليات اليومية للشركة مثل شراء المواد الخام، ودفع رواتب الموظفين، وتغطية تكاليف الإنتاج والتسويق.

-

إدارة المخزون:

يتطلب الحفاظ على مستويات مناسبة من المخزون تخصيص جزء من رأس المال العامل لتمويل شراء المخزون اللازم لضمان استمرارية العمليات دون انقطاع.

-

تمويل الائتمان للزبائن:

قد تحتاج الشركة إلى رأس مال عامل لتمويل مبيعاتها على الائتمان، حيث يتم تقديم السلع والخدمات للعملاء مقابل دفعات متأخرة.

-

سداد الديون القصيرة الأجل:

يحتاج رأس المال العامل أيضًا إلى تمويل لسداد الديون والالتزامات القصيرة الأجل مثل الديون التجارية والحسابات المدينة.

-

تغطية التكاليف الثابتة:

يتعين على رأس المال العامل توفير الأموال اللازمة لتغطية التكاليف الثابتة للشركة مثل الإيجارات والفواتير الخدمية.

-

تحمل التذبذبات في التدفقات النقدية:

يعمل رأس المال العامل كوسادة مالية للشركة لتحمل التذبذبات الطبيعية في التدفقات النقدية، وهو ما يسمح للشركة بالتعامل مع المصاعب المالية المؤقتة دون تعريض أعمالها للخطر.باختصار، احتياجات رأس المال العامل تشمل تلبية الاحتياجات اليومية للشركة وتمويل العمليات الأساسية وضمان استمرارية الأعمال بدون انقطاع، وتأمين السيولة المالية اللازمة لتلبية الالتزامات المالية القصيرة الأجل.نسبة رأس المال العاملنسبة رأس المال العامل، أو النسبة الحالية، تحسب بقسمة الأصول المتداولة على الخصوم المتداولة. وتعتبر هذه النسبة مؤشرًا رئيسيًا على صحة الشركة المالية، حيث توضح قدرتها على تلبية التزاماتها المالية القصيرة الأجل.في العموم، إذا كانت النسبة أقل من 1.0، فهذا يشير إلى أن الشركة قد تواجه صعوبة في تلبية التزاماتها القصيرة الأجل، حيث تكون لديها ديون أكثر من الأصول المتداولة. لتلبية هذه التزامات، قد تضطر الشركة إلى بيع أصولها طويلة الأجل أو اللجوء إلى تمويل خارجي.من 1.2 إلى 2.0، فإن هذه النسبة مرغوبة، حيث تظهر أن الشركة لديها أصول متداولة تغطي بشكل جيد التزاماتها المتداولة. ومع ذلك، إذا كانت النسبة أعلى من 2.0، فقد تشير إلى أن الشركة لا تستخدم أصولها بشكل فعال لزيادة الإيرادات، حيث قد تكون لديها كمية كبيرة من النقد المتاح والذي يمكن استخدامه بشكل أكثر كفاءة للاستثمار في فرص النمو.بشكل عام، يفضل الحفاظ على التوازن في نسبة رأس المال العامل لضمان قدرة الشركة على تلبية التزاماتها القصيرة الأجل بشكل فعال واستخدام أصولها بكفاءة لتحقيق النمو والربحية المستدامة سياسات تمويل رأس المال العامل بشكل عام، تتضمن سياسات رأس المال العامل تحديد مصادر التمويل. كما يحدد توزيع هذه التمويلات على الأصول والالتزامات المتداولة. بشكل عام، هناك ثلاث استراتيجيات يمكن أن تساعد في تحسين تمويل رأس المال العامل للشركة، وهي:االتحوط والعدوانية والمحافظة، وفقا لمستويات المخاطر المعنية.

-

السياسة المحافظة

تتبنى المنظمة هذه الإستراتيجية فقط عندما تتطلب تقليل المخاطر إلى أقصى حد. وبموجب هذه السياسة، تقوم الإدارة بتنظيم الحدود الائتمانية بشكل صارم لضمان انخفاض المخاطر.علاوة على ذلك، تكون الأصول المتداولة دائمًا أعلى من القيمة الاسمية مقابل الالتزامات المتداولة للتأكد من توافر الأموال الكافية.تستخدم المنظمات بشكل رئيسي خيارات التمويل طويلة الأجل لتمويل الأصول المتداولة الثابتة والمتقلبة. فيتم الاحتفاظ باستخدام المصادر قصيرة المدى عند الحد الأدنى للمخاطر المنخفضة.ومن ثم فإن اتباع سياسة متحفظة لتمويل رأس المال العامل يؤدي إلى عدم استخدام الأموال بشكل كامل، مما يؤدي إلى خفض العائدات والإضرار بالنمو.

-

السياسة العدوانية

وكما يوحي الاسم، فإن السياسات العدوانية تنطوي على الحد الأقصى من المخاطر، وبالتالي، تجلب أيضًا إمكانية النمو المضاعف.عند مراقبة هذه الإستراتيجية، تضمن الشركات تقليل أصولها الحالية، مثل قيمة المدينين، عن طريق ضمان الدفع في الوقت المناسب أو الحد الأدنى من مبيعات الائتمان. وفي الوقت نفسه، تؤكد الإدارة أيضًا أن المدفوعات للدائنين تتأخر إلى أقصى حد.يمكن للمنظمات التي تهدف إلى النمو المتسارع أن تختار سياسة رأس المال العامل هذه. ومع ذلك، نظرًا لأن الأمر ينطوي على مخاطر هائلة، فإن الفطنة التجارية القوية والتعامل الماهر مع الشؤون المالية أمر بالغ الأهمية.

-

سياسة التحوط

والمعروفة أيضًا باسم سياسة المطابقة، ويضمن اعتماد هذه الإستراتيجية أن تكون الأصول الحالية للشركة متزامنة دائمًا مع الالتزامات قصيرة الأجل.وفي جوهرها، تهدف سياسة تمويل رأس المال العامل إلى تحقيق التوازن بين الاستراتيجيتين المتطرفتين، سواء من حيث المخاطر أو إمكانات النمو.تستخدم معظم المنظمات التي تراقب هذه الإستراتيجية مصادر تمويل طويلة الأجل للاستثمار فيها الثابتة واللجوء إلى خيارات التمويل قصيرة الأجل لتمويل الأصول المتداولة.

-

سياسة مطابقة النضج

تتضمن هذه السياسة مطابقة آجال استحقاق أصول الشركة والتزاماتها. على سبيل المثال، إذا كان لدى الشركة أصول طويلة الأجل، فإنها ستقوم بتمويلها بالتزامات طويلة الأجل. تقلل هذه السياسة من مخاطر مشاكل السيولة وتساعد على ضمان قدرة الشركة على الوفاء بالتزاماتها عند استحقاقها.

-

السياسة الليبرالية

تتضمن هذه السياسة استخدام التمويل قصير الأجل لتمويل الأصول طويلة الأجل، وهو ما قد يكون محفوفًا بالمخاطر ولكنه يوفر أيضًا إمكانية تحقيق عوائد عالية. تستخدم هذه السياسة عادةً من قبل الشركات الواثقة من قدرتها على توليد تدفقات نقدية كافية للوفاء بالتزاماتها.ما هي دورة رأس المال العامل؟دورة رأس المال العامل للشركة هي طول الوقت الذي يستغرقه تحويل إجمالي صافي رأس المال العامل (الأصول المتداولة – الخصوم المتداولة) إلى نقد. وبالتالي، تحاول الشركات عادة إدارة هذه الدورة عن طريق بيع المخزون بسرعة، وجمع الإيرادات من العملاء بسرعة، ودفع الفواتير ببطء لتحسين التدفق النقدي .تقيس دورة رأس المال العامل مدى كفاءة الشركة في تحويل أصولها التشغيلية الحالية إلى نقد في متناول اليد.ومن خلال مراقبة مقياس دورة رأس المال العامل للشركة، يمكن فهم أوجه القصور في نموذج أعمالها وفرص التحسين لخلق القيمة.ولذلك فإن دورة رأس المال العامل هي طريقة عملية لتحليل كفاءة التشغيل والسيولة لشركة معينة، بما في ذلك مخاطرها على المدى القريب.حساب دورة راس المال العامليمكن تقسيم عملية حساب دورة رأس المال العامل إلى خمس خطوات:

- حساب أيام المخزون المعلقة (DIO): هذه الخطوة تهدف إلى تقدير الوقت الذي تحتاجه الشركة لاستبدال مخزونها.

- حساب أيام المبيعات المعلقة (DSO): تقدير عدد الأيام التي تستغرقها الشركة لتحصيل المبالغ النقدية من العملاء الذين دفعوا عن طريق الائتمان.

- تحديد دورة التشغيل: يتم ذلك عن طريق جمع أيام المخزون المعلقة (DIO) وأيام المبيعات المعلقة (DSO).

- حساب الأيام المستحقة الدفع (DPO): تقدير عدد الأيام التي تستغرقها الشركة للوفاء بفواتيرها غير المدفوعة المستحقة للموردين.

- حساب دورة رأس المال العامل: في هذه الخطوة الأخيرة، يتم خصم دورة التشغيل من الأيام المستحقة الدفع (DPO).

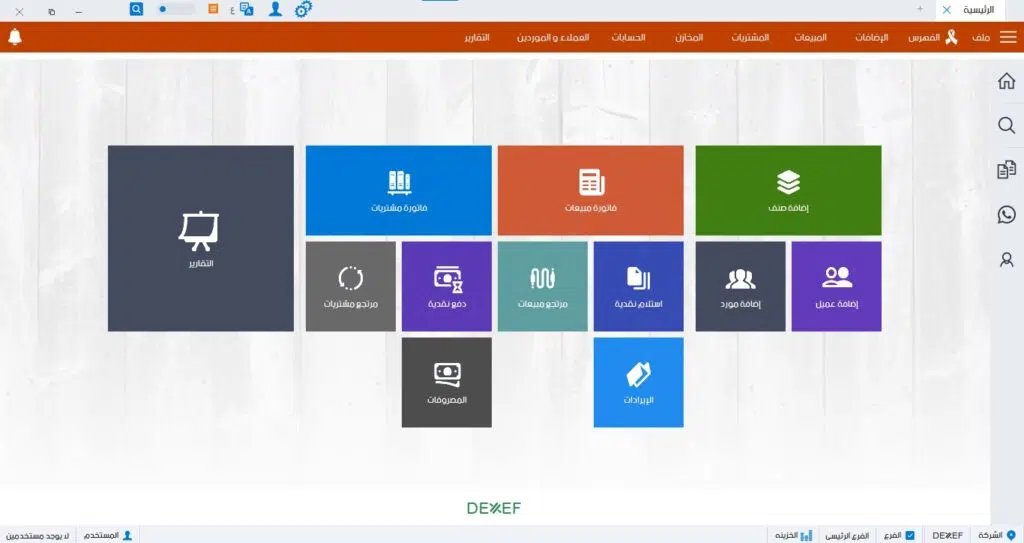

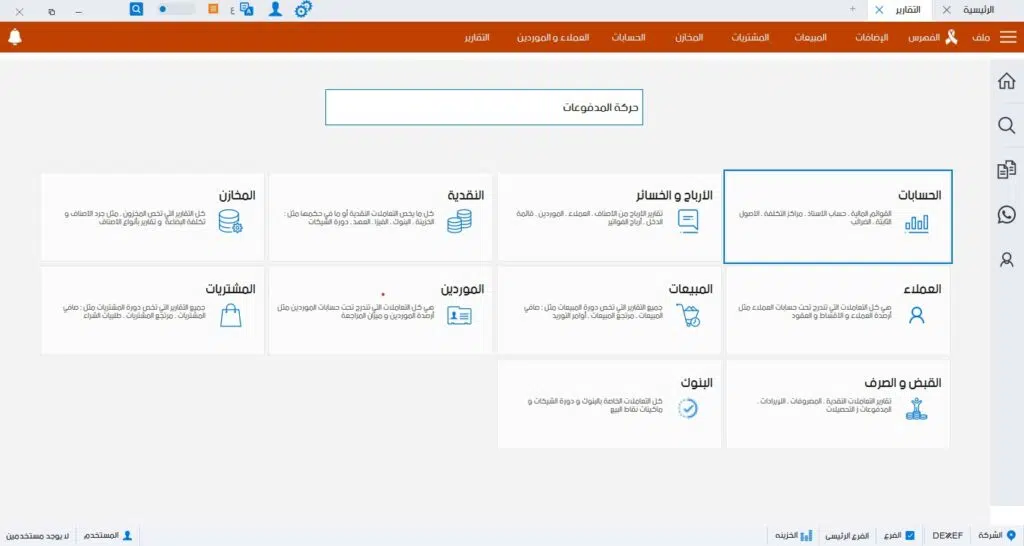

باختصار، تتمثل الخطوات الخمس في تقدير وتحليل العناصر المختلفة التي تؤثر على دورة رأس المال العامل للشركة، مما يساعد في فهم كيفية تحسين تدفق النقد وإدارة رأس المال العامل بكفاءة.مثال عملي على حساب رأس المال العامل :لنفترض أن لدينا شركة تصنيع تقوم بإنتاج وبيع منتجاتها. سنقوم بحساب دورة رأس المال العامل لهذه الشركة باستخدام الخطوات المذكورة:لذا، دورة رأس المال العامل لهذه الشركة هي 45 يومًا. هذا يعني أنها تحتاج عادة إلى 45 يومًا لتحويل المخزون والمبيعات إلى نقدية، ولديها 60 يومًا لدفع الفواتير للموردين بعد استلام المنتجات.رأس المال مع DEXEFبرنامج حسابات DEXEF يمكن استخدامه لإدارة وتتبع رأس المال بشكل شامل. إليك مثالًا عمليًا على كيفية استخدام برنامج حسابات DEXEF لحساب رأس المال:إدخال البيانات :

- يمكنك بدء العمل بإدخال بيانات الشركة في برنامج DEXEF، مثل الأصول المتداولة (النقدية، الحسابات المدينة، المخزون) والخصوم المتداولة (الديون المستحقة، الديون القصيرة الأجل).

- يمكن أيضًا إدخال البيانات المالية الأخرى ذات الصلة، مثل الإيرادات والمصروفات، لتحديد دورة رأس المال العامل بشكل أفضل.

حساب أيام المخزون المعلقة (DIO):

- استخدم برنامج DEXEF لحساب متوسط أيام المخزون المعلقة، بناءً على بيانات المخزون والمبيعات.

- يمكنك إدخال هذه البيانات في التقارير المالية أو استخدام الوظائف المتقدمة لحساب

حساب أيام المبيعات المعلقة (DSO):

- برنامج DEXEF يمكن استخدامه لحساب متوسط أيام المبيعات المعلقة، باستخدام بيانات المبيعات وفواتير العملاء.

- يمكنك إنشاء تقارير مخصصة أو استخدام الوظائف المتقدمة في DEXEF لحساب DSO.

تحديد دورة التشغيل:

- بعد حساب DIO وDSO، يمكنك تحديد دورة التشغيل باستخدام برنامج DEXEF.

- يمكنك إنشاء تقارير مخصصة لدمج هذه البيانات وحساب دورة التشغيل بشكل أوتوماتيكي.

- حساب الأيام المستحقة الدفع (DPO):

- باستخدام برنامج DEXEF، يمكنك حساب متوسط أيام الدفع المستحقة للموردين بناءً على بيانات الحسابات المدينة والعمليات المالية الأخرى.

- يمكنك استخدام وظائف تقارير DEXEF لتحديد DPO بشكل دقيق.

حساب دورة رأس المال العامل :

- في النهاية، استخدم برنامج DEXEF لحساب دورة رأس المال العامل بطريقة دقيقة وموثوقة.

- يمكنك إنشاء تقارير متخصصة أو استخدام الوظائف الحسابية المتقدمة في DEXEF لحساب وتتبع رأس المال العامل على مدار الوقت.

باستخدام برنامج حسابات DEXEF، يمكنك بسهولة تحليل وإدارة رأس المال العامل لشركتك بشكل فعال وفعال، مما يساعد في تحسين الأداء المالي واتخاذ القرارات الاستراتيجية المناسبة.

| صافي الربح التشغيلي: 500,000 ريال

معدل الضريبة: 20% حقوق المساهمين: 2,000,000 ريال الدين طويل الأجل: 1,000,000 ريال حساب NOPAT: NOPAT=500,000×(1−0.20)=400,000 حساب رأس المال المستثمر: رأس المال المستثمر=2,000,000+1,000,000=3,000,000 حساب ROIC: ROIC= (400000/3000000) =0.1333

|

لنفترض أن لدينا شركة تصنيع تقوم بإنتاج وبيع منتجاتها. سنقوم بحساب دورة رأس المال العامل لهذه الشركة باستخدام الخطوات المذكورة:

|